曾经有人问过名叫威利·萨顿的已故银行抢劫犯为什么要抢劫银行。 他回答说:“钱在那里。” 尽管这可能曾经是事实,但从现代经济学家的角度来看,萨顿既是对也是错。 他错了,因为经济中的绝大多数资金不是存放在银行金库或抽屉里等待强盗出现的货币。 大多数资金以银行账户的形式存在,银行账户仅作为电子记录存在于计算机上。 但是,从更广泛的角度来看,银行抢劫犯的说法比他所知道的要正确。 银行业与货币密切相关,因此也与整体经济密切相关。

银行使复杂经济体更容易进行商品、劳动力和金融资本市场中发生的种类繁多的交易。 想象一下,如果所有款项都必须用现金支付,经济会是什么样子。 在购买大宗商品或度假时,您可能需要在口袋或钱包里随身携带数百美元。 即使是小型企业也需要大量现金来支付员工工资和购买物资。 例如,银行允许个人和企业将这笔钱存入支票账户或储蓄账户,然后在需要时通过直接提款、开支票或使用借记卡提取这笔钱。

银行是所谓支付系统的关键中介机构,该系统帮助经济体将商品和服务换成金钱或其他金融资产。 此外,那些有额外钱想存钱的人可以将钱存入银行,而不是找一个愿意向他们借钱然后在以后还款的个人。 那些想借钱的人可以直接去银行,而不是试图找人借钱给他们现金。交易成本是与为这笔钱寻找贷款人或借款人相关的成本。 因此,银行降低了交易成本并充当金融中介机构——它们将储户和借款人聚集在一起。 除了使交易更安全、更容易外,银行还在创造货币方面发挥着关键作用。

银行作为金融中介机构

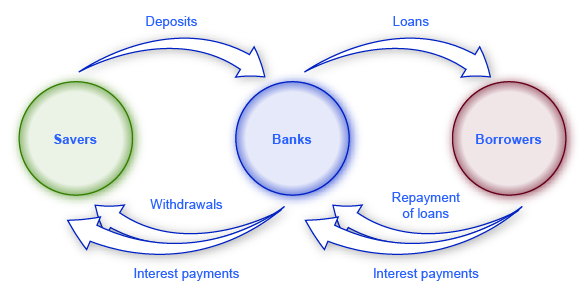

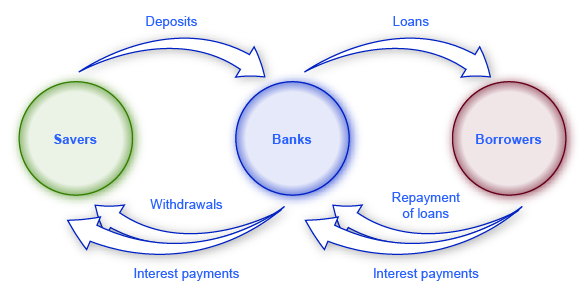

“中间人” 是指站在另外两个当事方之间的中间人。 银行是金融中介机构,也就是说,一种在银行存款的储户和从该银行获得贷款的借款人之间运作的机构。 金融中介机构包括金融市场上的其他机构,例如保险公司和养老基金,但它们不被包括在内,因为它们不被视为存款机构,存款机构是接受资金的机构 存款,然后用这些来贷款。 所有存入的资金都混合在一个大池中,然后将其借出。 图1说明了银行作为金融中介机构的地位,存款流入银行,贷款流出。 当然,当银行向企业发放贷款时,银行会试图将金融资本汇给有良好偿还贷款前景的健康企业,而不是向遭受损失且可能无法偿还的公司提供金融资本。

银行作为金融中介机构

图 1:银行充当金融中介机构,因为它们介于储户和借款人之间。 储户向银行存款,然后收到利息付款并提取资金。 借款人从银行获得贷款并用利息偿还贷款。 反过来,银行以提款的形式将钱退还给储户,其中还包括银行向储户支付的利息。

图 1:银行充当金融中介机构,因为它们介于储户和借款人之间。 储户向银行存款,然后收到利息付款并提取资金。 借款人从银行获得贷款并用利息偿还贷款。 反过来,银行以提款的形式将钱退还给储户,其中还包括银行向储户支付的利息。

注意:银行、储蓄和贷款以及信用合作社有何关系?

银行有几个近亲:储蓄机构和信用合作社。 如前所述,银行从个人和企业那里收取存款,然后用这笔钱贷款。 储蓄机构有时也被称为 “储蓄和贷款” 或 “节俭机构”。 他们还贷款和存款。 但是,从1930年代到1980年代,联邦法律限制了允许储蓄机构向存款人支付的利息金额。 他们还必须以与住房相关的贷款的形式向购房者或房地产开发商和建筑商提供大部分贷款。

信用合作社是其成员拥有和经营的非营利性金融机构。 每个信用合作社的成员决定谁有资格成为会员。 通常,潜在成员是某个社区中的每个人、员工群体或某个组织的成员。 信用合作社接受会员的存款,并专注于向其成员偿还贷款。 尽管信用合作社比银行多,银行多于储蓄和贷款,但信用合作社的总资产正在增长。

2008 年,共有 7,085 家银行。 由于2007-2009年的银行倒闭和银行合并,截至2014年第四季度末,美国有5,571家银行。 根据全国信用合作社协会的数据,截至2014年12月,共有6,535个信用合作社,资产总额为11亿美元。 出于公众对大型银行救助的厌恶,2009年举行了 “转钱” 的一天。 鼓励人们将存款转入信用合作社。 这已发展成为正在进行的 “转移资金” 项目。 因此,有些人现在持有高达500亿美元的存款。 但是,根据达拉斯联储的数据,截至2013年,12家最大的银行(0.2%)控制了所有银行资产的69%。

银行的资产负债表

资产负债表是一种列出资产和负债的会计工具。 资产是拥有的有价值的东西,可以用来生产某种东西。 例如,您拥有的现金可以用来支付学费。 如果你拥有房屋,这也被视为资产。 负债是债务或你欠的东西。 许多人借钱买房。 在这种情况下,房屋是资产,但抵押贷款是负债。 净资产是资产价值减去欠款(负债)。 银行的资产负债表的运作方式大致相同。 银行的净资产也被称为银行资本。 银行的资产包括金库中存放的现金、银行在联邦储备银行持有的款项(称为 “储备金”)、向客户提供的贷款和债券。

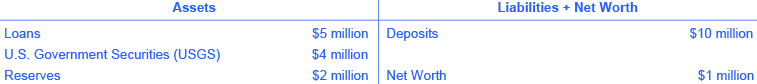

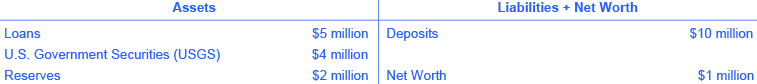

图 2 显示了安全银行的假设和简化资产负债表。 由于资产负债表采用两栏格式,T形由中间的垂直线构成,水平线在 “资产” 和 “负债” 下方,因此有时被称为 T型账户。

安全银行的资产负债表

图 2

图 2

T 型账户中的 “T” 将左边的公司资产与右边的负债分开。 所有公司都使用T型账户,尽管大多数要复杂得多。 对于银行而言,资产是银行持有的金融工具(其储备金),或者是其他方欠银行款项的工具,例如银行发放的贷款和美国政府证券,例如银行购买的美国国债。 负债是银行欠他人的债务。 具体而言,银行将存入银行的任何存款归于存入这些存款的人。 银行的净资产是总资产减去总负债。 净资产包含在负债方面,以使T账户余额为零。 对于健康的企业,净资产将是正值。 对于破产的公司来说,净资产将是负数。 无论哪种情况,在银行的T型账户上,资产将始终等于负债加上净资产。

当银行客户将钱存入支票账户、储蓄账户或存款证时,银行将这些存款视为负债。 毕竟,当客户想要提取资金时,银行将这些存款欠给客户。 在图 2 所示的示例中,安全银行持有 1000 万美元的存款。

贷款是图 2 所示的第一类银行资产。 假设一个家庭拿出30年的抵押贷款来购买房屋,这意味着借款人将在未来30年内偿还贷款。 从银行的角度来看,这笔贷款显然是一种资产,因为借款人有法律义务随着时间的推移向银行还款。 但实际上,现在如何衡量在30年内偿还的抵押贷款的价值呢? 衡量某物(无论是贷款还是其他任何东西)价值的一种方法是估算市场上另一方愿意支付的金额。 许多银行发放住房贷款,并为此收取各种手续费和手续费,但随后将贷款出售给收取贷款还款的其他银行或金融机构。 向借款人提供贷款的市场称为初级贷款市场,而金融机构买卖这些贷款的市场是二级贷款市场。

影响金融机构在二级贷款市场购买贷款时愿意支付多少贷款的一个关键因素是贷款的感知风险:也就是说,考虑到借款人的特征,例如收入水平以及当地经济是否表现强劲此类贷款的比例将得到偿还? 无法偿还贷款的风险越大,任何金融机构为获得贷款而支付的费用就越少。 另一个关键因素是将原始贷款的利率与经济中的当前利率进行比较。 如果在过去某个时候发放的原始贷款要求借款人支付较低的利率,但目前的利率相对较高,那么金融机构为获得贷款支付的费用将更少。 相比之下,如果原始贷款要求借款人支付高利率,而当前的利率相对较低,那么金融机构将为获得贷款支付更多费用。 在本例中,对于安全保障银行而言,如果将其出售给二级市场上的其他金融机构,则其贷款的总价值为500万美元。

第二类银行资产是债券,这是一种常见的借贷机制,由联邦和地方政府以及私营公司和非营利组织使用。 银行拿走其收到的部分存款,然后用这笔钱购买债券,通常是美国政府发行的债券。 政府债券风险较低,因为政府几乎肯定会偿还债券,尽管利率很低。 这些债券是银行的资产,就像贷款是资产一样:银行将来会收到大量还款。 在我们的例子中,安全银行持有总价值为400万美元的债券。

资产项下的最终入口是储备金,储备金是银行手头的钱,不是借出或投资于债券,因此不会导致利息支付。 美联储要求银行将一定比例的存款人资金存入 “储备金”,这意味着要么存放在金库中,要么存放在联邦储备银行。 这称为储备金需求。 (货币政策和银行监管将解释这些所需储备金水平如何成为政府影响银行行为的政策工具。) 此外,银行可能还希望保留超过所需金额的一定数量的储备金。 安全银行持有200万美元的储备金。

银行的净资产定义为其总资产减去总负债。 对于图2所示的安全银行,净资产等于100万美元;也就是说,1100万美元的资产减去1000万美元的负债。 对于财务状况良好的银行来说,净资产将是正值。 如果银行的净资产为负值,而存款人试图提取资金,则该银行将无法将钱交给所有存款人。

注意

有关银行做什么的一些具体例子,请观看保罗·索尔曼(Paul Solman)的 “理解财经新闻” 中的这段视频。

银行如何破产

破产银行的净资产将为负,这意味着其资产价值将低于负债。 这怎么会发生? 同样,查看资产负债表有助于解释。

一家不错的银行会假设一小部分借款人不会按时或根本无法偿还贷款,并将这些缺失的还款纳入其计划。 请记住,每年银行开支的计算包括未偿还贷款的系数,而银行资产负债表上的贷款价值假定有一定程度的风险,因为有些贷款无法偿还。 即使银行预计会有一定数量的贷款违约,但如果贷款违约的数量远远超过预期,它也会受到影响,经济衰退期间可能会发生这种情况。 例如,如果图2中的安全银行经历了一波意想不到的违约浪潮,其贷款价值从500万美元下降到300万美元,那么安全银行的资产将下降,从而使该银行的净资产为负。

是什么导致了2008-2009年的金融危机?

许多银行发放抵押贷款是为了让人们可以购买房屋,但随后却不将贷款作为资产保留在账面上。 相反,银行出售了贷款。 这些贷款是 “证券化的”,这意味着它们被捆绑成金融证券,出售给投资者。 这些抵押贷款支持证券的投资者获得的回报率取决于人们对证券背后的所有抵押贷款的还款水平。

证券化具有某些优势。 如果银行的大部分贷款是在当地发放的,那么如果当地经济衰退,该银行的财务状况可能很脆弱,因此许多人无法还款。 但是,如果一家银行出售其本地贷款,然后在该国许多地方购买以住房贷款为基础的抵押贷款支持证券,则可以避免面临当地的金融风险。 (在文本中的简单例子中,银行只拥有 “债券”。 实际上,银行可以拥有多种金融工具,只要这些金融投资足够安全,足以满足政府银行监管机构的要求。) 从当地购房者的角度来看,证券化带来的好处是,当地银行不需要大量额外资金即可贷款,因为银行只计划在出售贷款之前将这笔贷款存入金融证券。

但证券化也带来了一个潜在的巨大缺点。 如果银行打算将抵押贷款作为资产持有,则该银行有动力仔细审查借款人,以确保贷款有可能得到偿还。 但是,打算出售贷款的银行一开始在发放贷款时可能不太谨慎。 银行将更愿意发放所谓的 “次级贷款”,这种贷款具有首付额低或零等特征,很少审查借款人是否有可靠的收入,有时头一两年的还款额很低,之后还款额会大大增加那个。 2000年代中期发放的一些次级贷款后来被称为NINJA贷款:尽管借款人证明没有收入、没有工作或资产,但还是发放了贷款。

这些次级贷款通常被出售并转化为金融证券,但有所不同。 当时的想法是,如果这些抵押贷款支持证券出现损失,某些投资者会同意承担此类损失的第一个(比如)5%。 比如说,其他投资者会同意承担(比如)接下来的5%的损失。 通过这种方法,除非这些抵押贷款支持的金融证券损失其总价值的25%或30%或更多,否则其他投资者无需承担任何损失。 这些复杂的证券以及其他经济因素鼓励了次级贷款在2000年代中期的大规模扩张。

现在,经济舞台已经为银行危机做好了准备。 银行认为他们只购买超安全的证券,因为尽管这些证券最终得到了风险次级抵押贷款的支持,但银行只投资于那些受到保护免受小额或中度损失的证券。 但是,随着2007年后房价的下跌,以及衰退的加深使许多人更难偿还抵押贷款,许多银行发现他们的抵押贷款支持金融资产的价值最终可能远低于预期,因此银行正直盯着破产。 在2008—2011年期间,美国有318家银行倒闭。

对于银行来说,出乎意料的高额贷款违约风险可能尤其困难,因为银行的负债,即客户的存款,可以很快提取,但是银行的许多资产,例如贷款和债券,只能在数年甚至数十年内偿还。负债时间不匹配 ——银行的负债可以在短期内提取,而其资产可以长期偿还——可能会给银行带来严重问题。 例如,假设一家银行以一定的利率贷款了大量资金,但随后利率却大幅上升。 银行可能会发现自己处于不稳定的境地。 如果它不提高向存款人支付的利率,那么存款将流向提供目前更高利率的其他机构。 但是,如果银行提高向存款人支付的利率,它最终可能会遇到这样一种情况:它向存款人支付的利率高于从过去以较低利率发放的贷款中收取的利率。 显然,如果银行向存款人支付的利息超过从借款人那里获得的利息,它就无法长期生存。

银行如何保护自己免受出乎意料的高贷款违约率和资产负债时间不匹配的风险? 一种策略是银行分散贷款,这意味着向各种客户贷款。 例如,假设一家银行专门向利基市场提供贷款,比如说,其贷款中有很大一部分是向在市区建造办公室的建筑公司提供的。 如果该地区遭受意想不到的经济衰退,该银行将遭受巨额损失。 但是,如果银行既向购买房屋和汽车的消费者贷款,也向许多行业和地理区域的众多公司贷款,则该银行面临的风险就会降低。 当银行分散贷款时,违约次数出乎意料的那些类别的借款人往往会被违约次数出乎意料地少的其他借款人抵消。 因此,贷款的多样化可以帮助银行保持正净资产。 但是,如果发生波及许多行业和地理区域的广泛衰退,那么多元化将无济于事。

除了分散贷款外,银行还有其他几种策略来降低意外大量贷款违约的风险。 例如,如前所述,银行可以出售他们在二级贷款市场上发放的部分贷款,而是以政府债券或储备金的形式持有更大份额的资产。 尽管如此,在长期的衰退中,大多数银行的净资产将下降,因为在经济困难时期,无法偿还更高比例的贷款。

关键概念和摘要

银行为在经济中使用资金进行交易提供便利,因为个人和企业可以在出售或购买商品和服务、向工人付款或获得报酬、存钱或获得贷款时使用银行账户。 在金融资本市场中,银行是金融中介机构;也就是说,它们在提供金融资本的储户和要求贷款的借款人之间运作。 资产负债表(有时称为T型账户)是一种会计工具,它在一列中列出资产,在另一列中列出负债。 银行的负债是其存款。 银行的资产包括贷款、债券所有权和储备金(未借出)。 银行的净资产是通过从其资产中减去银行的负债来计算的。 如果资产价值下降,银行将面临净资产负的风险。 资产价值可能会下降,原因是贷款违约次数出乎意料地多,或者如果利率上升而银行出现资产负债时间不匹配,银行的长期贷款利率很低,但必须将目前较高的市场利率支付给吸引存款人。 银行可以通过选择分散贷款或将更大比例的资产存入债券和储备金来保护自己免受这些风险的侵害。 如果银行只持有存款的一小部分作为储备金,那么银行贷款、将这些贷款重新存入银行以及发放额外贷款的银行的过程将在经济中创造资金。

词汇表

- 资产

- 公司或个人拥有的有价物品

- 资产负债时间不匹配

- 银行的负债可以在短期内提取,而其资产可以长期偿还

- 资产负债表

- 列出资产和负债的会计工具

- 银行资本

- 银行的净资产

- 存款机构

- 接受存款然后用这些存款发放贷款的机构

- 多样化

- 向多家公司提供贷款或投资,以降低受到一家或几家公司事件不利影响的风险

- 金融中介

- 一家在拥有金融资产可供投资的储户和将借入这些资产并支付回报率的实体之间运作的机构

- 责任

- 公司或个人所欠的任何金额或债务

- 净资产

- 资产价值超过负债金额的部分;总资产减去总负债

- 支付系统

- 帮助一个经济体将商品和服务换成金钱或其他金融资产

- 储备

- 银行手头持有但未借出或投资于债券的资金

- T 型账户

- 两栏格式的资产负债表,T 形由 “资产” 和 “负债” 栏标题下方的垂直线组成

- 交易成本

- 与寻找贷款人或借款人赚钱相关的成本