3.5:计算和解释公司的安全幅度和运营杠杆

- Page ID

- 199269

我们对CVP分析的讨论集中在收支平衡或达到预期利润所需的销售额上,但是对于我们的盈亏平衡销售,另外两个概念很有用。 这些概念是安全余地和运营杠杆。

安全边距

公司的安全幅度是其当前销售额与盈亏平衡销售额之间的差额。 安全幅度告诉公司,在公司开始亏损之前,或者换句话说,在公司跌破盈亏平衡点之前,他们可能会损失多少销售额。 安全幅度越高,收支不平衡或蒙受损失的风险就越低。 为了计算安全幅度,我们使用以下公式:

\[\text { Margin of Safety in Dollars }=\text { Total Budgeted (or actual sales) - Break-Even Sales } \]

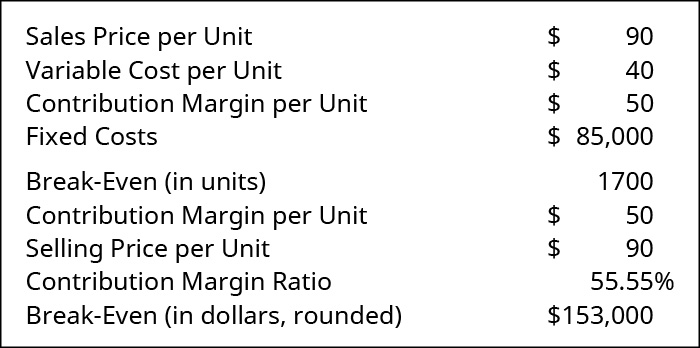

让我们来看看 Manteo Machine,这是一家加工零件的公司,这些零件然后出售并用于制造农用设备。 对于他们的核心产品,盈亏平衡分析如下:

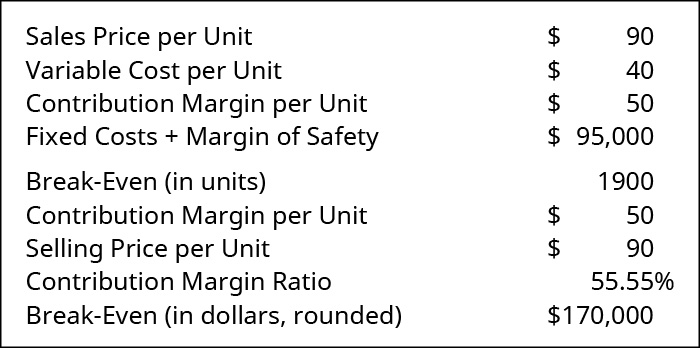

解释这些信息会告诉Manteo Machine\(\$153,000\),当销售额相等时,它们将处于收支平衡点。 但是,一旦销售额降至这个数字以下,他们的净营业收入就会为负。 他们已经决定要有一定的安全余地\(\$10,000\)。 他们可以把它当作固定成本来添加(与我们之前增加目标利润的方式非常相似),然后找到一个包括安全\(\$10,000\)幅度在内的新的盈亏平衡点。 如果他们从这个角度来看待这个问题,他们的新盈亏平衡点将如下所示:

如图所示\(\PageIndex{2}\),\(1,900\)单位的安全限度来自 (\(\text { (FC + Margin of Safety)/CM per unit }=\$ 95,000 / \$ 50\))。 因此,必须出售\(1,900\)单位才能支付固定成本并有一定的安全\(\$10,000\)余地。 另一种看待这一点的方法是意识到安全\(\$10,000\)幅度将根据当前的缴款利润率\(\$50\)逐步满足。 这意味着该公司将需要出售额外的\(200\)单位,这是额外的销售\(\$18,000\)额才能达到所需的安全余地。 真正的收支平衡,即只支付固定成本,是\(1,700\)单位或\(\$153,000\)销售额。 公司有安全\(\$10,000\)余地的时刻是\(1,900\)单位或\(\$171,000\)销售额。 请注意,新的单位等级是盈亏平衡单位\(1,700\)加上安全幅度的\(200\)单位。 销售额也可以看出同样的情况。 所需销售收入的新水平是盈亏平衡销售额\(\$153,000\)加上为安全利润而增加\(\$18,000\)的销售额。

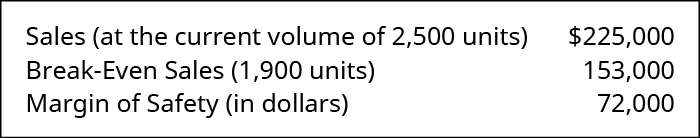

安全幅度也可以在公司知道其销售量时确定。 例如,Manteo Machine 在 3 月份售出了\(2,500\)单位,并想知道该销量下的安全幅度:

根据这项分析,Manteo Machine知道,在恢复盈亏平衡运营之前,销售额必须\(\$72,000\)从目前的水平降低,并且有遭受损失的风险。

伦理考量:相关范围分析的重要性

合乎道德的管理决策要求公平客观地传达信息。 未能将对个别产品的需求纳入公司的产品组合中可能会产生误导。 提供误导性或不准确的管理会计信息可能导致公司无利可图。 在设定成本行为假设时忽略相关范围,忽视公司市场对产品的实际需求,也会扭曲向管理层提供的信息,并可能导致公司管理层生产无法销售的产品。

许多公司更愿意将安全幅度视为销售额的百分比,而不是美元金额。 为了以百分比表示安全幅度,我们将安全幅度(以美元计)除以总预算或实际销售量。 以百分比表示安全幅度的公式为:

\[\text { Margin of Safety Percentage }=\dfrac{\text { Margin of Safety (dollars) }}{\text { Total Budget (or Actual) Sales (dollars) }} \]

以前,我们将 Manteo Machine 的安全幅度计算为\(\$72,000\)。 按百分比计算,这将是

\[\dfrac{\$ 72,000}{\$ 225,000}=0.32 \text { or } 32 \% \nonumber \]

这告诉管理层,只要销售额的下降幅度不超过\(32\%\),他们就不会在盈亏平衡点或接近盈亏平衡点运营,在这种情况下,他们遭受损失的风险就会更高。 通常,安全幅度是在财政年度开始时制定销售预算和预测时确定的,并且在运营和战略规划期间也会定期重新审视。

运营杠杆

就像管理者通过观察自己的安全幅度来控制遭受净亏损的风险一样,了解公司的运营杠杆对于公司的财务状况至关重要。 运营杠杆是衡量净营业收入对销售额百分比变化的敏感程度的衡量标准。 通常,固定成本水平越高,风险水平越高。 但是,随着销量的增加,固定成本较高的回报通常比可变成本更高的回报更大。 换句话说,风险越高,回报就越大。

首先,让我们从一个一般的例子中看一下,以了解回报。 假设你必须\(\$10,000\)进行投资,你正在争论将这笔钱存入赚钱\(3\%\)或抓住机会的低风险债券和购买一家目前没有盈利但拥有创新产品的新公司的股票,许多分析师预测该产品将起飞并成为下一个 “大事”。 显然,买入股票的风险比购买债券的风险更大。 如果公司仍然无利可图或倒闭,您将损失全部或部分投资,而债券的风险较小,将继续支付\(3\%\)利息。 但是,如果公司成功,与股票投资相关的风险可能会带来更高的回报。

那么,这与固定成本和公司有何关系呢? 公司有许多类型的固定成本,包括工资、保险和折旧。 无论我们的生产或销售水平如何,这些成本都是存在的。 这使得固定成本比可变成本更具风险,可变成本只有在我们生产和销售物品或服务时才会发生。 当我们出售物品时,我们了解到贡献利润率首先用于支付固定成本,然后用于利润。 以下是固定成本变化如何影响盈利能力的示例。

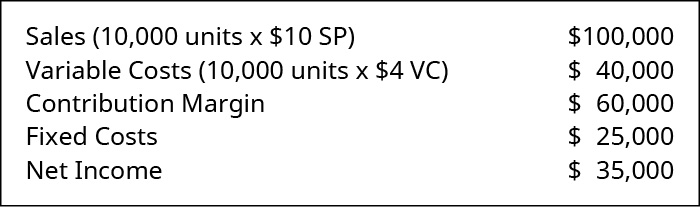

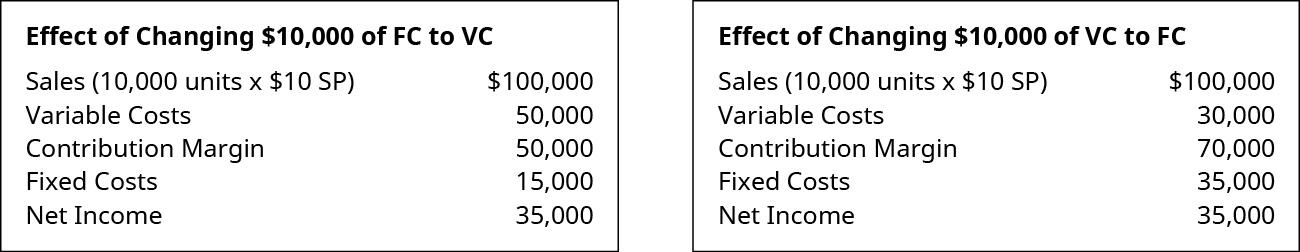

Gray Co. 有以下损益表:

将固定成本转换\(\$10,000\)为可变成本会产生什么影响? 将可变成本转换\(\$10,000\)为固定成本会产生什么影响?

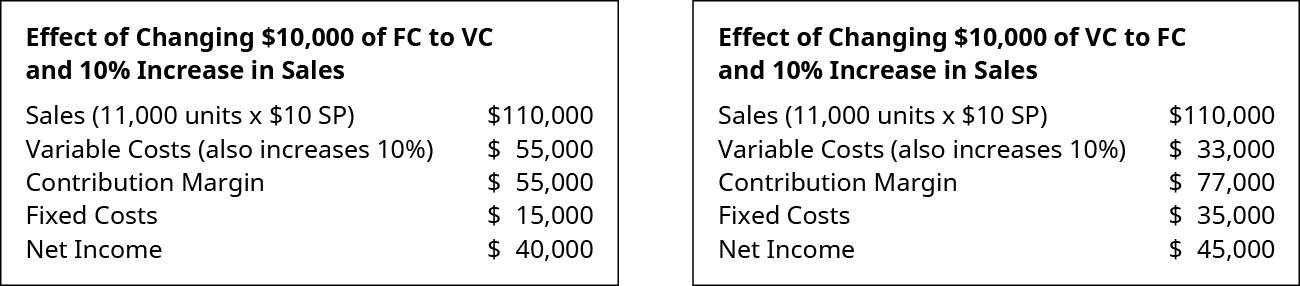

请注意,在这种情况下,公司的净收入保持不变。 现在,看看随着销售量的增加,将固定成本变为可变成本或将可变成本变为固定成本对净收入的影响。 假设销量增加\(10\%\)了。

从这个例子中可以看出,将可变成本转移到固定成本(例如让小时工领取工资)的风险更大,因为固定成本更高。 但是,随着销量的增加,回报或由此产生的净收入会更高。

这就是为什么公司如此关心管理固定和可变成本,有时会将成本从一个类别转移到另一个类别以管理这种风险的原因。 如前所述,一些示例包括将小时工(变量)调至受薪员工(固定),或用机器(固定)替换员工(变量)。 请记住,管理此类风险不仅会影响运营杠杆,还会影响士气和企业氛围。

实践中的概念:运营杠杆波动——商店为什么要增加自助结账通道?

运营杠杆波动是由公司成本结构的变化造成的。 尽管可变成本或固定成本的任何变化都会改变运营杠杆,但波动通常是管理层决定将成本从一个类别转移到另一个类别造成的。 如下一个例子所示,当经济增长(增加销售)时,优势可能很大;但是,当经济衰退(销售下降)时,劣势可能同样大。 这是在决定如何以及何时导致运营杠杆波动时必须管理的风险。

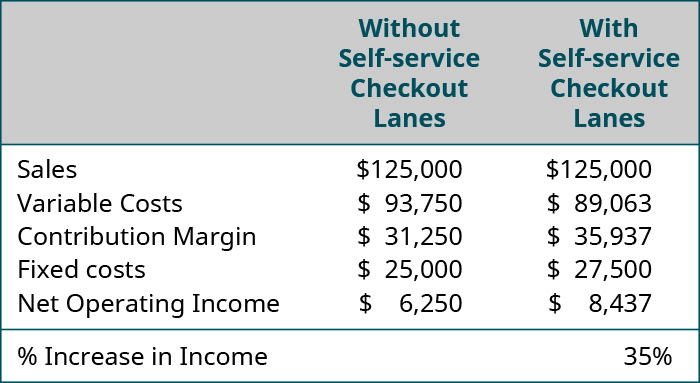

考虑一下降低可变成本(减少员工配备的结账通道)和增加固定成本(增加自助结账通道)的影响。 \(\$125,000,000\)每年销售额的商店会安装一些自助结账通道。 这增加了其固定成本\(10\%\),但减少了其可变成本\(5\%\)。 如图所\(\PageIndex{7}\)示,在目前的销售水平上,这可能会使净营业收入\(35\%\)大幅增加。 而且,如果这种变化导致销售额增加,净营业收入的增长将更加剧烈。 算一下,你会发现销售额的每\(1\%\)一次\(6\%\)增长都会带来净营业收入的增加:确实值得改变。

(输入\(000\))没有自助结账通道,有自助结账通道(分别):销售额\(\$125,000\),\(125,000\);可变成本\(93,750\),\(89,063\);缴款利润率\(31,250\)\(35,938\);固定成本\(25,000\)\(27,500\);净营业收入\(6,250 8,438\);增长百分比收入\(35\)百分比。

但是,在本例中,该公司也面临着下行风险。 如果客户非常不喜欢这种变化,以至于销售额下降了超过\(6\%\),那么净营业收入将降至原来的水平以下\(\$6,250\),甚至可能成为亏损。

运营杠杆具有乘数效应。 乘数效应是指投入(例如单位可变成本)变化一定百分比对产出(例如净收入)产生更大的影响(更高的百分比效应)。 要解释倍增效应的概念,可以考虑必须打开一个非常大、很重的木箱。 你可以整天用双手拉动,但仍然无法施加足够的力量将其打开。 但是,如果你用撬杆形式的杠杆来增加你的努力和力量会怎样? 每向撬杆施加额外的力,就会对箱子施加更大的力。 在你不知不觉中,你已经打开了箱子。 运营杠杆的作用很像撬棒:如果运营杠杆率很高,那么销售额的微小增长就可以导致净营业收入的大幅增加。

一家公司如何提高其运营杠杆? 运营杠杆是成本结构的函数,固定成本在成本结构中占较高比例的公司具有更高的运营杠杆率。 但是,运营杠杆也有谨慎的一面。 由于高运营杠杆率是固定成本高的结果,如果公司产品、商品或服务的市场萎缩,或者对公司产品、商品或服务的需求下降,公司可能会发现自己有义务支付固定成本,而销售收入很少或根本没有。 决定通过使用运营杠杆来大幅增加净营业收入的经理们发现,当市场需求下降时,他们唯一的办法就是关门。 实际上,许多大公司正在决定将成本从固定成本转移出去,以保护他们免受这个问题的影响。

链接到学习

在销售下滑时期,有许多公司努力将成本从固定成本转移出去的例子。 雅虎财经的这篇文章报道说,许多航空公司正在改变成本结构,从固定成本转向可变成本,例如达美航空。 尽管他们正在降低运营杠杆,但破产风险的降低足以弥补这一点。

为了计算给定销售水平下的运营杠杆率,我们将应用以下公式:

\[\text { Degree of Operating Leverage }=\dfrac{\text { Contribution Margin }}{\text { Net Operating Income }} \]

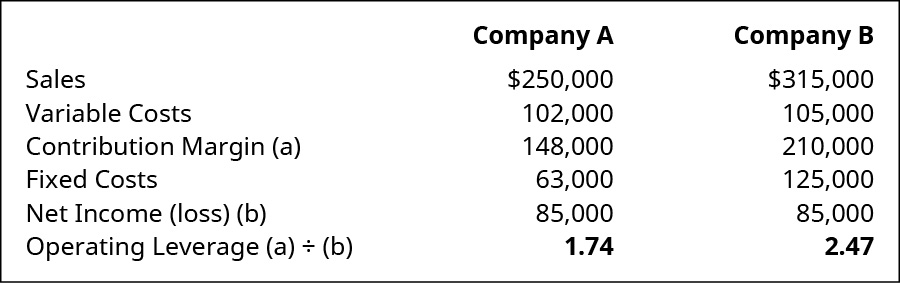

为了进一步解释运营杠杆的概念,我们将研究两家公司及其运营杠杆头寸:

两家公司的净收入相同\(\$85,000\),但是B公司的运营杠杆率更高,因为其固定成本高于A公司的固定成本。如果我们想看看运营杠杆如何影响净营业收入,那么我们可以应用以下公式:

\[\text {Degree of percentage Operating Leverage } \times \text { Percentage Change in Sales } = \text { Net Operating Income}\]

假设A公司和B公司都预计销售额将增长10%。 根据他们各自的运营杠杆程度,他们净营业收入的百分比变化是多少?

\[\begin{array}{l}{\text { Company } \mathrm{A}: 1.71 \times 10 \%=17.4 \%} \\ {\text { Company } \mathrm{B}: 2.47 \times 10 \%=24.7 \%}\end{array} \nonumber \]

对于A公司来说,销售额每\(10\%\)增加一次,净营业收入就会增加\(17.4\%\)。 但是B公司的运营杠杆率要高得多,销售额的\(10\%\)增加将导致净营业收入的\(24.7\%\)增加。 这些例子清楚地说明了为什么在增长时期,公司愿意冒险承担更高的固定成本,以换取净营业收入的大幅增长。 但是,在收入下降的时期会发生什么?

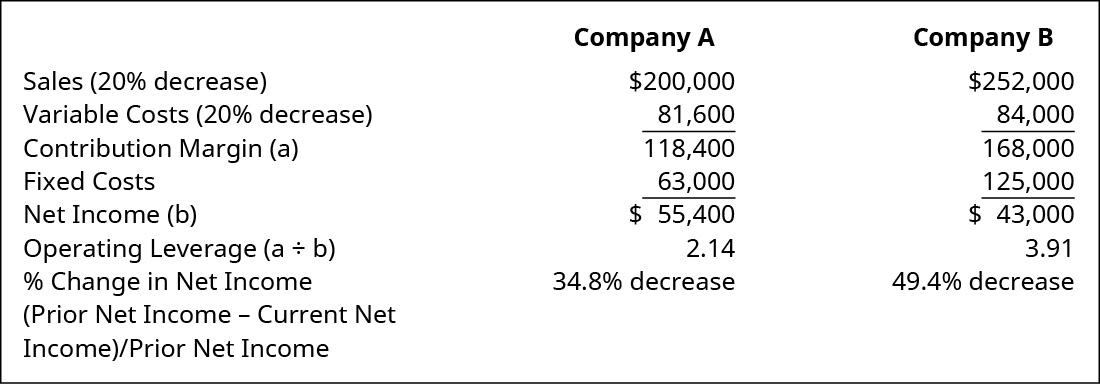

我们将返回A公司和B公司,只是这一次,数据显示销售额\(20\%\)有所下降。 请注意,每家公司的运营杠杆程度都会发生变化。 收入减少导致更高的运营杠杆率,这意味着更高的风险水平。

实现两家公司收入下降的百分比同样重要。 销售额的下降\(20\%\)导致A公司的净收入\(31.9\%\)减少。对于B公司,销售额的下降导致净收入\(46.9\%\)减少。\(20\%\) 这也可以通过将初始运营杠杆乘以\(20\%\)下降幅度来找到:

\[\begin{array}{l}{\text { Company } A: 20 \% \text { decreases } \times 1.74 \text { operating leverage }=34.8 \% \text { decrease in net income }} \\ {\text { Company } B: 20 \% \text { decreases } \times 2.47 \text { operating leverage }=49.4 \% \text { decrease in net income }}\end{array} \nonumber \]

这个例子还说明了为什么在衰退时期,公司会寻找降低固定成本的方法,以避免净营业收入大幅减少。

仔细想想:搬运成本

你是一家大型制造公司的管理会计师。 该公司的销售额远高于其盈亏平衡点,但从历史上看,他们将大部分成本作为固定成本支出。 您所处行业的前景并不乐观。 如果该行业确实处于低迷状态,你怎么能将更多的成本从固定成本中转移出来,使公司处于更好的财务状况?

持续申请:维京杂货店

你可能想知道为什么杂货行业无法与五金店或大型体育用品商店等其他大型零售商相提并论。 就像其他大型零售商一样,杂货行业也有类似的产品组合,既有名牌也有自有品牌。 因此,主要区别在于,每1美元销售额的利润率(即盈利能力)低于典型的大型零售商。 此外,杂货店的库存周转率和产品变质程度更高。 总体而言,尽管固定成本和可变成本与其他大型零售商相似,但杂货店必须大量销售才能创造足够的收入来支付这些成本。

这反映在商业计划中。 与制造商不同,一家杂货店将同时拥有数百种产品,利润率各不相同,所有这些都将在制定盈亏平衡分析时考虑在内。 查看 Viking Grocery Stores为考虑在密苏里州斯普林菲尔德开设新店而制定的商业计划,以了解杂货店如何根据多种产品制定商业计划和收支平衡。