政府预算余额会影响贸易平衡。 正如《凯恩斯主义视角》章节所讨论的那样,外国金融投资的净流入总是伴随着贸易赤字,而金融投资的净流出总是伴随着贸易顺差。 理解预算赤字与贸易赤字之间的联系的一种方法是,当政府通过减税或增加支出的某种组合来制造预算赤字时,它将增加经济的总需求,而其中一些总需求的增加将导致更高的水平进口。 进口水平的提高,出口保持不变,将导致更大的贸易逆差。 这意味着随着美国人购买更多进口商品,外国人持有的美元增加。 外国人使用这些美元在美国投资,这导致了外国投资的流入。 为我们的预算赤字提供资金的一个可能来源是外国人购买由美国政府出售的国债。 因此,预算赤字往往伴随着贸易赤字。

双胞胎缺陷?

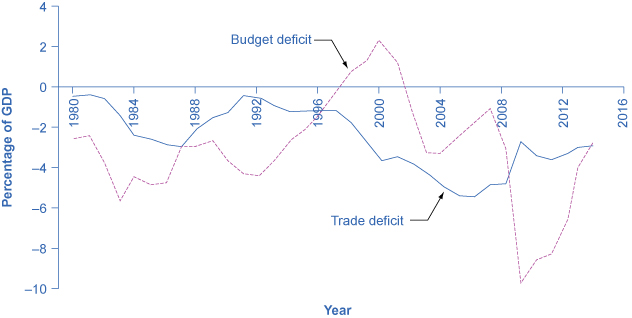

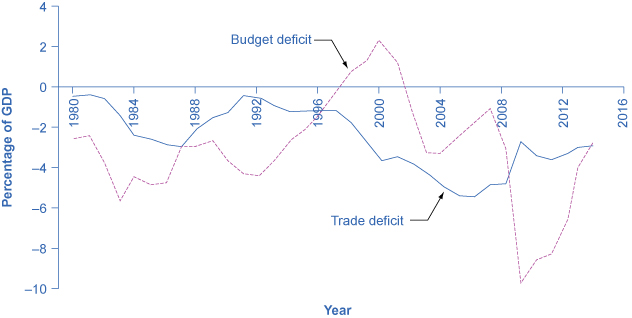

在20世纪80年代中期,经常听到经济学家甚至报纸文章都提到双赤字,因为预算赤字和贸易赤字均大幅增加。 图 1 显示了模式。 联邦预算赤字从1981年占国内生产总值的2.6%上升到1985年的5.1%,下降了国内生产总值的2.5%。 在此期间,贸易赤字从1981年的0.5%上升到1985年的2.9%,占国内生产总值的2.4%。 在1980年代中期,政府借款的大幅增加与外国投资资本的流入相匹配,因此政府预算赤字和贸易赤字一起移动。

美国预算赤字和贸易赤字

图1:在1980年代,预算赤字和贸易赤字同时下降。 但是,从那以后,赤字已不再是双胞胎。 随着预算赤字的增加,贸易赤字在20世纪90年代初有所减少,然后随着预算赤字转为盈余,贸易赤字在20世纪90年代末增加。 在2000年代上半叶,预算和贸易赤字都增加了。 但是在2009年,随着预算赤字的增加,贸易赤字有所下降。

图1:在1980年代,预算赤字和贸易赤字同时下降。 但是,从那以后,赤字已不再是双胞胎。 随着预算赤字的增加,贸易赤字在20世纪90年代初有所减少,然后随着预算赤字转为盈余,贸易赤字在20世纪90年代末增加。 在2000年代上半叶,预算和贸易赤字都增加了。 但是在2009年,随着预算赤字的增加,贸易赤字有所下降。

当然,没有人应该指望预算赤字和贸易赤字同步移动,因为国民储蓄和投资身份的其他部分——投资和私人储蓄——往往也会发生变化。 例如,在20世纪90年代末,政府预算平衡从赤字转为盈余,但贸易赤字仍然很大,而且还在增长。 在此期间,外国金融投资的流入支持了美国企业实物资本投资的激增。 在2000年代上半叶,预算和贸易赤字再次一起增加,但是在2009年,预算赤字增加,贸易赤字下降。 预算赤字和贸易赤字相互关联,但它们更像是表兄弟,而不是双胞胎。

预算赤字和汇率

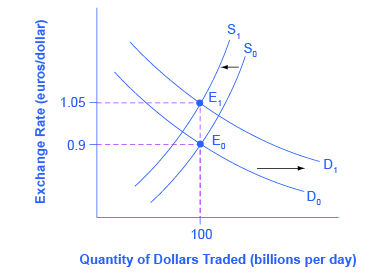

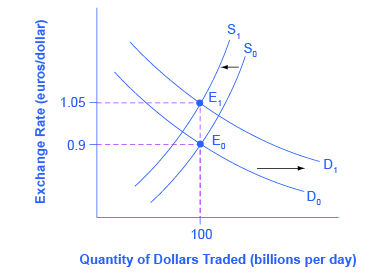

汇率还有助于解释为什么预算赤字与贸易赤字有关。 图 2 显示了使用美元汇率(以欧元计量)的情况。 在最初的均衡(E 0)下,对美元的需求(D 0)与外汇市场上的美元供应(S 0)相交,汇率为每美元0.9欧元,市场上交易的均衡数量为每美元1000亿美元日(大致相当于2000年代中期汇率市场上美元兑欧元的交易量)。 然后,美国的预算赤字增加,外国金融投资为预算赤字提供了资金来源。

国际金融投资者作为一个整体,将在外汇市场上要求更多的美元来购买美国政府债券,他们将减少他们在这些市场上已经持有的美元的供应。 外汇市场对美元的需求从D 0 转移到D 1,美元的供应从S 0 下降到S 1。 在新均衡(E 1)下,汇率升值至每美元1.05欧元,而在本例中,美元的交易量保持不变。

预算赤字和汇率

图 2:想象一下,美国政府增加了借款,资金来自欧洲金融投资者。 要购买美国政府债券,这些欧洲投资者将需要在外汇市场上要求更多的美元,从而导致对美元的需求从D 0 向D 1 向右转移。 欧洲金融投资者作为一个整体也将不太可能向外汇市场供应美元,从而导致美元的供应从S 0 转移到S 1。 均衡汇率从E 0的0.9欧元/美元升至E 1 的1.05欧元/美元。

图 2:想象一下,美国政府增加了借款,资金来自欧洲金融投资者。 要购买美国政府债券,这些欧洲投资者将需要在外汇市场上要求更多的美元,从而导致对美元的需求从D 0 向D 1 向右转移。 欧洲金融投资者作为一个整体也将不太可能向外汇市场供应美元,从而导致美元的供应从S 0 转移到S 1。 均衡汇率从E 0的0.9欧元/美元升至E 1 的1.05欧元/美元。

当然,汇率走强会使出口商更难向国外出售商品,同时降低进口成本,因此会产生贸易逆差(或贸易顺差减少)。 因此,预算赤字很容易导致外国金融资本流入、汇率走强和贸易赤字。

你也可以想象这种汇率升值是由利率推动的。 正如前面在《财政政策、投资和经济增长中的预算赤字和利率》中所解释的那样,预算赤字增加了市场对国内金融资本的需求,从而提高了国内利率。 较高的利率将吸引外国金融资本的流入,并使汇率升值,以应对外国投资者对美元的需求增加和美元供应的减少。 由于美国的利率较高,美国人发现美国债券比外国债券更具吸引力。 当美国人购买的外国债券减少时,他们提供的美元也就减少了。 美元贬值导致贸易赤字增加(或盈余减少)。 外国投资资本流入、利率和汇率之间的联系只是建立相同经济联系的不同方式:更大的预算赤字可能导致更大的贸易赤字,尽管不应指望这种联系是一对一的。

从预算赤字到国际经济危机

《汇率与国际资本流动》一章逐步讲述了国际金融资本外流如何导致严重衰退的经济故事。 当国际金融投资者决定从土耳其这样的国家提取资金时,他们会增加土耳其里拉的供应,减少对里拉的需求,从而使里拉汇率贬值。 当像土耳其这样的国家的企业和政府在国际金融市场上借钱时,它们通常是分阶段借钱的。 首先,土耳其的银行以美元或欧元等广泛使用的货币借款,然后将这些美元转换为里拉,然后将钱借给土耳其的借款人。 如果里拉汇率贬值,那么土耳其的银行将无法偿还美元或欧元的国际贷款。

外国投资资本减少和银行破产相结合,会大幅减少总需求,从而导致严重的衰退。 近年来,世界上许多国家都经历了这种衰退:与2002年的土耳其一样,这种总体模式紧随其后的是1995年的墨西哥,1997-1998年的泰国和东亚各国,1998年的俄罗斯和2002年的阿根廷。 在其中许多国家,巨额政府预算赤字为金融危机奠定了基础。 预算赤字的适度增加导致贸易赤字适度增加和汇率适度升值不一定令人担忧。 但是,除了事先难以定义的某个点外,一系列巨额预算赤字可能引起国际投资者的担忧。

令人担忧的一个原因是,极大的预算赤字意味着总需求可能会向右移动,从而导致高通胀。 土耳其的例子是,巨额预算赤字使通货膨胀率达到两位数。 此外,巨额预算赤字在某个时候开始引起人们对无法偿还借款的担忧。 在过去的175年中,土耳其政府无力偿还债务,六次拖欠贷款。 巴西政府无力偿还债务并七次拖欠贷款;委内瑞拉九次;阿根廷五次。 高通胀或拖欠偿还国际贷款的风险将使国际投资者感到担忧,因为这两个因素都意味着他们在该国的投资回报率最终可能低于预期。 如果国际投资者开始迅速从一个国家提取资金,就会出现投资减少、汇率贬值、银行普遍倒闭和严重衰退的情况。 以下 Clear It Up 功能解释了巨额赤字的其他影响。

注意:美国长期出现巨额赤字有哪些风险?

如果政府长期存在巨额预算赤字,会出什么问题? 根据布鲁金斯学会(Brookings Institution)最近的一份报告,巨额预算赤字的一个关键风险是,与该国的GDP增长相比,政府债务可能增长得过高。 随着债务的增加,国民储蓄率将下降,从而减少可用于私人投资的金融资本。 长期巨额预算赤字的影响如下:

- 随着人口老龄化,对政府服务的需求将增加,这可能会导致政府赤字增加。 政府借款及其利息支付将从国内人力资本和实物资本投资中抽走资源,而人力资本和实物资本对经济增长至关重要。

- 利率可能开始上升,因此为政府债务融资的成本也将上升,这给政府带来压力,要求其通过削减支出和增税来减少预算赤字。 这些举措在政治上将是痛苦的,还将对经济的总需求产生收缩效应。

- 债务占国内生产总值百分比的上升将给金融和全球市场带来不确定性,这可能导致一个国家采取通货膨胀策略来减少未偿债务的实际价值。 这将减少实际财富,损害人们对该国管理支出能力的信心。 毕竟,如果政府以(比如)5%的固定利率借款,并允许通货膨胀率升至5%以上,那么它实际上将能够以负实际利率偿还债务。

传统推理表明,导致高额政府债务的持续赤字与长期增长之间的关系是负的。 目前尚不清楚这种关系有多重要,与其他宏观经济问题相比有多大,以及因果关系的方向。

仍然需要承认的是,债务与增长之间的关系是负面的,对一些国家来说,这种关系可能比其他国家更牢固。 承认因果关系的方向也很重要:高债务会导致增长缓慢,增长缓慢会导致高负债,还是高负债和低增长都是第三个因素的结果? 在我们的分析中,我们只是认为高负债会导致增长缓慢。 这场辩论可能比我们在这里讨论的空间还要多。

利用财政政策解决贸易失衡问题

如果一个国家因为外国投资者对企业进行长期直接投资而出现与贸易赤字相关的外国投资资本流入,那么可能没有实质性的担忧理由。 毕竟,世界上许多低收入国家欢迎跨国公司的直接投资,将它们与全球商品和服务生产和分销网络更紧密地联系在一起。 在这种情况下,外国投资资本的流入和贸易逆差被私营部门在经济中投资获得良好回报率的机会所吸引。

但是,政府应警惕高预算赤字和高贸易赤字的持续模式。 当外国投资资本的流入不是为企业的长期实物资本投资提供资金,而是为政府债券的短期证券投资提供资金时,就会出现这种危险。 当外国金融投资流入达到高水平时,外国金融投资者将出于任何理由保持警惕,担心该国的汇率可能下跌或政府可能无法按时偿还借款。 就像几块落石会引发雪崩一样;一小段关于经济的坏消息可以引发短期金融资本的大量外流。

减少一个国家的预算赤字并不总是减少其贸易赤字的成功方法,因为国民储蓄和投资身份的其他要素,比如私人储蓄或投资,可能会发生变化。 在预算赤字是贸易赤字主要原因的情况下,政府应采取措施减少预算赤字,以免它们使经济容易受到可能导致严重衰退的国际金融资本迅速外流的影响。

注:资助高等教育

在1982年至2012年期间,大学教育费用的增长远远超过了普通美国家庭的收入。 根据奥巴马总统工作人员所做的研究,四年制公立大学的教育费用增加了257%,而在过去的30年中,家庭收入仅增长了16%。 关于平衡预算和拟议削减的持续争论突显了增加人力资本投资以促进经济增长的必要性,而不是加深美国政府本已庞大的债务水平。 2013年夏天,奥巴马总统提出了一项让大学更负担得起的计划,其中包括增加佩尔助学金奖励和获得者人数、学生贷款利率上限以及提供教育税收抵免。 此外,该计划还包括高等教育机构的问责方法,该方法侧重于完成率,并创建了大学记分卡。 所有这些举措能否实现还有待观察,但它们表明政府可以采取创造性的方法来履行公共和财政政策的义务。

关键概念和摘要

政府不必每年平衡预算。 但是,长期持续出现巨额预算赤字的模式有可能造成一些负面的宏观经济后果:总需求向右移动,导致物价水平通货膨胀上升;排挤私人对实物资本的投资,从而减缓经济增长;造成对国际证券投资流入的依赖, 这有时会转化为外国金融投资的外流, 对宏观经济造成损害.

参考文献

白宫。 “这就是为什么是时候让大学更实惠了。” 上次修改时间为 2013 年 8 月 20 日。www.whitehouse.gov/share/college-

鲁宾、罗伯特 E.、彼得 R. Orszag 和 Allen Sinai。 “持续的预算赤字:美国长期经济表现以及金融和财政混乱的风险。” 上次修改时间为 2004 年 1 月 4 日。www.brookings.edu/~/media/res... g/20040105.pdf。