当政府是金融市场的借款人时,从宏观经济的角度来看,有三种可能的资金来源:(1)家庭可能会储蓄更多;(2)私营企业可能减少借款;(3)政府借款的额外资金可能来自国外,来自国外金融投资者。 让我们首先回顾一下为什么必须出现这三种选择之一,然后探讨如何根据这些联系调整利率和汇率。

国民储蓄和投资身份

在《国际贸易和资本流动》一章中首次引入的国民储蓄和投资身份为显示金融资本市场需求和供应来源之间的关系提供了一个框架。 身份始于一个必须始终正确的陈述:市场上提供的金融资本数量必须等于所需的金融资本数量。

美国经济有两个主要的金融资本来源:来自美国经济内部的私人储蓄和公共储蓄。

\[Total\,savings=Private\,savings\,(S)+Public\,savings\,(T-G)\]

其中包括外国金融资本从国外流入。 正如《国际贸易与资本流动》一章中所解释的那样,顾名思义,来自国外的储蓄流入等于贸易赤字。 因此,外国投资资本的流入可以写为进口(M)减去出口(X)。 对金融资本的需求还有两个主要来源:私营部门投资(I)和政府借款。 任何给定年份的政府借款等于预算赤字,可以写成政府支出(G)和净税(T)之间的差额。 我们称这个方程为 1。

\[Quantity\,supplied\,of\,financial\,capital=Quantity\,demanded\,of\,financial\,capital\]

\[Private\,savings+Inflow\,of\,foreign\,savings=Private\,investment+Government\,budget\,deficit\]

\[S+(M-X)=I+(G-T)\]

政府的支出通常超过税收收入,因此,公共储蓄(T — G)为负数。 这导致需要以(G — T)的金额借钱,而不是增加国家的储蓄。 如果是这样的话,政府可以被视为金融资本的需求者而不是提供者。 因此,用代数术语来说,国民储蓄和投资身份可以这样改写:

\[Private\,investment=Private\,savings+Public\,savings+Trade\,deficit\]

\[I=S+(T-G)+(M-X)\]

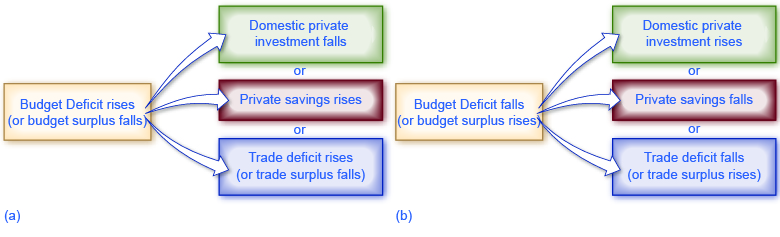

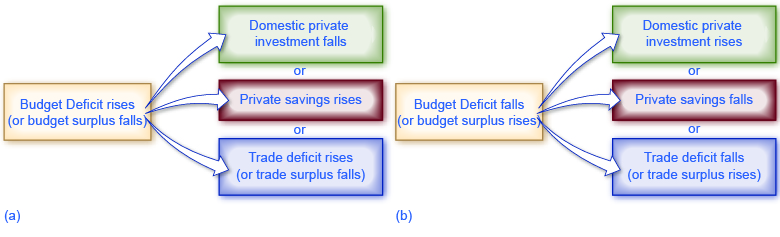

我们称这个方程为 2。 国民储蓄和投资身份的任何部分的变化都必须伴之以抵消等式中至少另一部分的变化,因为供应量和需求数量的平等始终被认为是正确的。 如果政府预算赤字发生变化,那么私人储蓄或投资或贸易平衡(或三者的某种组合)也必须改变。 图 1 显示了可能的影响。

预算盈余或赤字变化对投资、储蓄和贸易平衡的影响

图 1:图 (a) 显示了预算赤字增加(或预算盈余下降)时的潜在结果。 图 (b) 显示了预算赤字下降(或预算盈余增加)时的潜在结果。

图 1:图 (a) 显示了预算赤字增加(或预算盈余下降)时的潜在结果。 图 (b) 显示了预算赤字下降(或预算盈余增加)时的潜在结果。

预算盈余和贸易顺差呢?

国民储蓄和投资身份必须始终成立,因为顾名思义,金融资本市场的供应量和需求量必须始终相等。 但是,如果政府预算是赤字而不是盈余,或者如果贸易平衡是盈余而不是赤字,则公式看起来会有所不同。 例如,在1999年和2000年,美国政府有预算盈余,尽管经济仍然存在贸易赤字。 当政府出现预算盈余时,它是在充当储蓄者而不是借款人,而是提供而不是要求金融资本。 因此,在这段时间内,国民储蓄和投资身份的写法会更合适:

\[Quantity\,supplied\,of\,financial\,capital=Quantity\,demanded\,of\,financial\,capital\]

\[Private\,savings+Trade\,deficit+Government\,surplus=Private\,investment\]

\[S+(M-X)+(T-G)=I\]

我们称这个方程为 3。 请注意,这个表达式在数学上与方程2相同,唯一的不同是身份的储蓄和投资方面只是反面。

在1960年代,美国政府经常出现预算赤字,但经济通常会出现贸易顺差。 由于贸易顺差意味着一个经济体正在经历金融资本的净流出,因此国民储蓄和投资身份将写成:

\[Quantity\,supplied\,of\,financial\,capital=Quantity\,demanded\,of\,financial\,capital\]

\[Private\,savings=Private\,investment+Outflow\,of\,foreign\,savings+Government\,budget\,deficit\]

\[S=I+(X-M)+(G-T)\]

贸易顺差不是代表金融资本供应一部分的贸易平衡,这种情况伴随着贸易逆差,而是金融资本流出,离开国内经济,投资于世界其他地方。

\[Quantity\,supplied\,of\,financial\,capital=Quantity\,demanded\,of\,financial\,capital\]

\[Private\,savings=Private\,investment+Government\,budget\,deficit+Trade\,suplus\]

\[S=I+(G-T)+(X-M)\]

这种方程式的重点在于,假定国民储蓄和投资身份永远成立。 因此,当你写下这些关系时,在用铅笔写在纸上之前,重要的是要动脑筋,思考金融资本市场的供应方和需求方是什么。

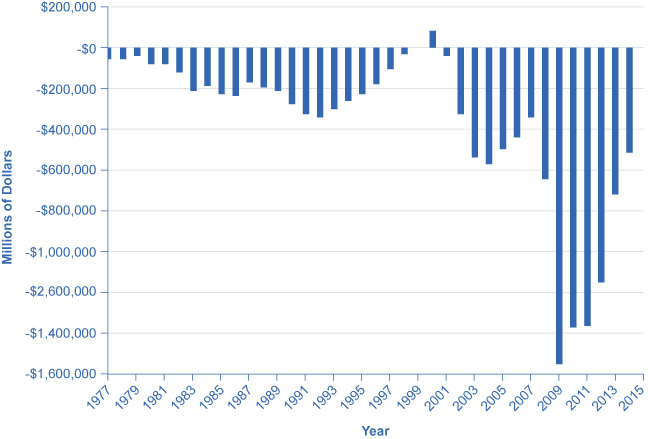

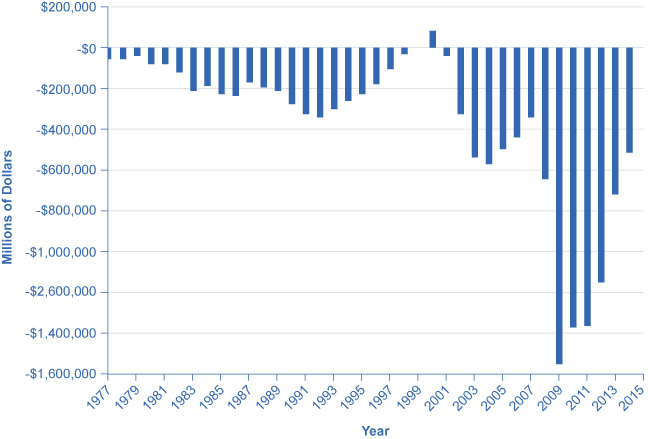

如图2所示,管理和预算办公室显示,自1977年以来,美国一直存在预算赤字,1999年和2000年除外。 令人震惊的是,自2008年以来预算赤字急剧增加,这在一定程度上反映了大萧条导致的税收收入下降和安全网支出的增加。 (回想一下,T 是净税。 当政府必须将资金转回个人用于社会保障和失业救济金等安全网支出时,预算赤字就会增加。) 这些赤字对美国经济的未来健康有影响。

1977—2014 年美国预算、盈余和赤字(百万美元)

图2:除1999年和2000年外,美国的预算赤字已超过30年。 军事开支、福利计划和税收收入的减少以及大萧条期间安全网支持的增加是2008年后赤字急剧增加的主要原因。 (资料来源:表 1.1,“收入、支出和盈余或赤字摘要”,https://www.whitehouse.gov/omb/budget/Historicals)

图2:除1999年和2000年外,美国的预算赤字已超过30年。 军事开支、福利计划和税收收入的减少以及大萧条期间安全网支持的增加是2008年后赤字急剧增加的主要原因。 (资料来源:表 1.1,“收入、支出和盈余或赤字摘要”,https://www.whitehouse.gov/omb/budget/Historicals)

预算赤字的增加可能导致国内投资减少、私人储蓄增加或贸易赤字增加。 以下模块更详细地讨论了每种可能的影响。

关键概念和摘要

国民储蓄和投资身份的任何部分的变化都表明,如果政府预算赤字发生变化,那么私人储蓄、对实物资本的私人投资或贸易平衡(或三者的某种组合)也必须改变。