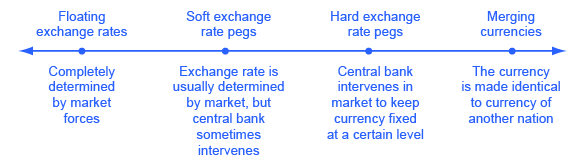

汇率政策有多种不同的形式,如图 1 所示:让外汇市场决定汇率;让市场在大多数情况下设定汇率的价值,但中央银行有时会进行干预以防止看似过大的波动;让中央银行进行干预银行保证特定的汇率;或与其他国家共享一种货币。 让我们讨论每种类型的汇率政策及其权衡。

一系列汇率政策

图 1:一个国家可以采用各种汇率制度中的一种,从外汇市场决定汇率的浮动汇率到政府干预以管理汇率价值的固定汇率,再到该国采用另一个国家货币的共同货币或一组国家。 浮动汇率

允许外汇市场设定汇率的政策被称为浮动汇率

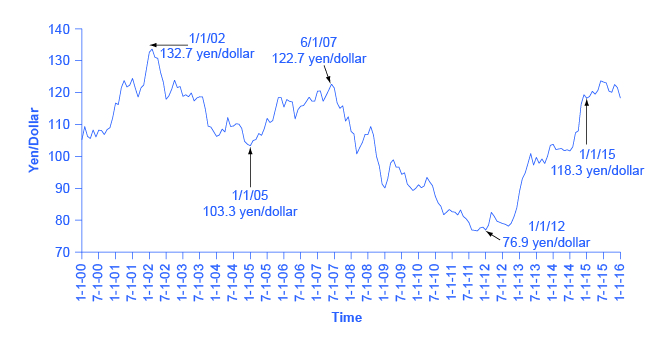

以另一种相当稳定的货币日元表示的美国汇率为例,如图 2 所示。 2002年1月1日,汇率为133日元/美元。 2005年1月1日,价格为103日元/美元。 2007年6月1日,汇率为122日元/美元;2012年1月1日,为每美元77日元;2015年3月1日,为每美元120日元。 随着投资者情绪来回波动,推动汇率上下波动,参与国际贷款的出口商、进口商和银行都受到了影响。 在最坏的情况下,汇率的大幅波动可能迫使公司破产或引发全国银行业崩溃。 但是,即使在日元/美元汇率的温和情况下,这些大约30%的来回波动也给两个经济体带来了压力,因为企业必须改变其进出口计划,以考虑到新的汇率。 特别是在国际贸易占GDP比例相对较大的较小国家,汇率波动可能会使他们的经济陷入困境。

日元美元汇率

图 2:即使是看似稳定的汇率,例如日元对美元,也可能随着时间的推移而发生变化。 这个数字显示,在2011年至2013年之间,这一比率相对稳定。 2013年,日元(相对于美元)大幅贬值了约14%,到2014年年底又大幅贬值了约14%。 (资料来源:美联储经济数据(FRED) https://research.stlouisfed.org/fred2/series/DEXJPUS ) 但是,浮动汇率的变动也有优势。 毕竟,随着需求和供应的转移,商品和服务的价格在整个市场经济中上涨和下跌。 如果一个经济体经历了国际金融资本的强劲流入或流出,或者通货膨胀率相对较高,或者如果它经历了强劲的生产率增长从而使购买力相对于其他经济体发生变化,那么汇率的变化在经济上也是有意义的。

浮动汇率倡导者经常争辩说,如果政府政策更可预测和稳定,那么通货膨胀率和利率就会更可预测和稳定。 汇率的反弹幅度也将降低。 例如,经济学家米尔顿·弗里德曼 资本主义与自由 》一书中为浮动汇率辩护:

赞成浮动汇率并不意味着赞成不稳定的汇率。 当我们在国内支持 [商品和服务] 的自由价格体系时,这并不意味着我们偏爱价格大幅上下波动的体系。 我们想要的是一个价格可以自由波动的系统,在这个系统中,决定价格的力量足够稳定,因此实际上价格在中等范围内移动。 在浮动汇率体系中也是如此。 最终目标是建立一个汇率虽然可以自由变动,但实际上由于基本经济政策和条件是稳定的,所以汇率高度稳定的世界。

浮动汇率的拥护者承认,是的,汇率有时可能会波动。 但是,他们指出,如果央行专注于防止高通胀或严重衰退,利率低且相当稳定,那么汇率变化的理由就会减少。

使用软钉和硬钉

当政府干预外汇市场,使其货币的汇率不同于市场本应产生的汇率时,据说它已经为其货币建立了 “挂钩”。 软挂钩 是汇率政策的名称,在这种政策中,政府通常允许市场设定汇率,但在某些情况下,特别是如果汇率似乎朝着一个方向迅速移动,中央银行会干预市场。 通过硬挂钩 汇率政策,中央银行为汇率设定固定且不变的价值。 中央银行可以实施软挂钩和硬挂钩政策。

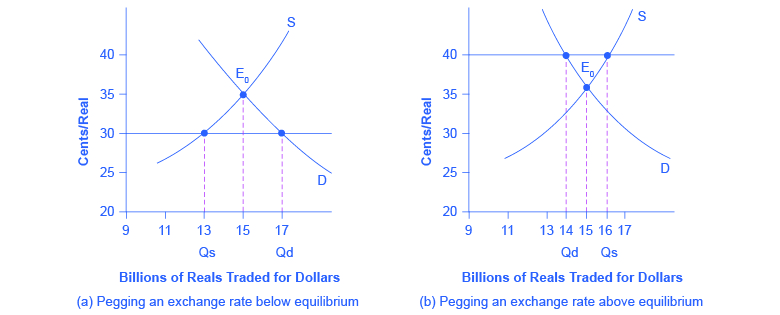

假设巴西货币雷亚尔的市场汇率为35美分/雷亚尔,市场上每天交易量为150亿雷亚尔,如图3 (a) 和图3 (b) 中的均衡E 0 所示。 但是,巴西政府决定汇率应为30美分/雷亚尔,如图3 (a) 所示。 也许巴西设定这种较低的汇率是为了有利于其出口行业。 也许这是试图通过刺激出口来刺激总需求。 也许巴西认为当前的市场汇率高于雷亚尔的长期购买力平价价值,因此它通过将雷亚尔保持在较低的汇率来最大限度地减少雷亚尔的波动。 也许目标汇率是在过去的某个时候设定的,现在为了稳定而维持了目标汇率。 不管是什么原因,如果巴西央行希望将汇率保持在市场水平以下,就必须面对这样一个现实,即在30美分/雷亚尔的疲软汇率下,其货币的需求量为170亿雷亚尔,超过了130亿雷亚尔的外国供应量交易所市场。

挂钩汇率

图3:(a)如果汇率固定在原本应为均衡的水平以下,则对货币的需求量将超过供应量。 (b) 如果将汇率固定在原本应为均衡的水平之上,则货币的供应量将超过所需数量。 巴西央行可以通过两种方式削弱汇率。 一种方法是使用扩张性货币政策 需求量 供应量

图 3 (b) 显示了相反的情况。 在这里,巴西政府希望汇率比35美分/雷亚尔的市场汇率更高,达到40美分/雷亚尔。 也许巴西希望货币走强以减少总需求和对抗通货膨胀,或者巴西认为当前的市场汇率暂时低于长期汇率。 不管是什么原因,按照更高的期望汇率,160亿雷亚尔的供应量超过了140亿雷亚尔的需求量。

巴西央行可以使用紧缩性货币政策

软挂钩和硬挂钩政策都要求中央银行干预外汇市场。 但是,硬挂钩政策试图始终保持固定汇率。 软挂钩政策通常允许汇率在几个月或一年的短期内以相对较小的幅度上下波动,并随着时间的推移大幅波动,但力求避免极端的短期波动。

软钉和硬钉的权衡

当一个国家决定改变市场汇率时,它面临着许多权衡。 如果它使用货币政策

挂钩汇率政策的一个担忧是,它们意味着一个国家的货币政策不再侧重于控制通货膨胀或缩短衰退,而是现在还必须将汇率考虑在内。 例如,当一个国家将其汇率挂钩时,它有时会面临经济形势,即它希望采取扩张性货币政策来对抗衰退,但它无法这样做,因为这种政策会使其汇率贬值并打破硬挂钩。 通过软挂钩汇率政策,央行

当中央银行直接干预汇率市场时,会出现另一个问题。 如果中央银行最终陷入在外汇市场上永久创造和出售自己的货币的局面,它将购买其他国家的货币,例如美元或欧元,作为储备 机会成本

此外,导致货币供应大幅增加的中央银行也面临着总需求通货膨胀激增的风险。 相反,当中央银行想要购买自己的货币时,它可以通过使用美元或欧元等国际货币储备来购买。 但是,如果中央银行的储备用光了,它就无法再使用这种方法来增强其货币。 因此,在汇率市场上购买外币可能既昂贵又会导致通货膨胀,而卖出外币只有在中央银行储备用完之前才能奏效。

还有一个问题是,当政府将其汇率挂钩时,可能会无意中为进一步波动创造另一个原因。 通过软挂钩政策,外汇交易商和国际投资者会对所有关于央行可能如何或何时进行干预以影响汇率的传闻做出反应,而当他们对传闻做出反应时,汇率将上下波动。 因此,尽管软挂钩政策的目标是减少汇率的短期波动,但该政策的存在(如外汇市场所预料的那样)有时可能会增加短期波动,因为国际投资者试图预测央行将如何以及何时采取行动。 以下 Clear It Up 专题讨论了国际资本流动

注意:托宾税如何控制资本流动?

智利和马来西亚等一些国家试图通过限制国际金融资本的流入和流出来减少汇率的波动。 该政策可以通过定向税收或通过法规来制定。

国际资本流动税有时被称为托宾税 詹姆斯·托宾 证券投资 直接投资

这些政策的目标是减少国际资本流动,特别是短期证券流动,希望这样做将减少汇率大幅波动的可能性,从而导致宏观经济灾难。

但限制国际资金流动

最后,世界各国,尤其是低收入国家,都在呼吁外国投资以帮助其发展经济。 抑制国际金融投资的政策可以防止一些可能的损害,但它们也排除了潜在的巨大经济利益。

硬挂钩汇率政策不允许汇率出现短期波动。 如果政府先宣布硬挂钩,然后改变主意——也许政府不愿意保持高利率或持有高水平的外汇储备——那么放弃硬挂钩的结果可能是汇率的急剧变化。

在2000年代中期,世界上约有三分之一的国家使用软挂钩方法,大约四分之一的国家使用硬挂钩方法。 1990年代的总体趋势是从软挂钩方法转向浮动利率或硬挂钩。 令人担忧的是,成功的软挂钩政策在一段时间内可能导致汇率的变化很小,因此经济中的企业和银行开始表现得好像存在硬挂钩。 当汇率确实变动时,其影响尤其痛苦,因为企业和银行没有计划和对冲可能的变化。 因此,争论认为,最好要么明确汇率始终是灵活的,要么是固定的,但是选择介于两者之间的软挂钩期权最终可能最糟糕。

合并货币

汇率政策的最后一种方法是让一个国家选择与一个或多个国家共享的共同货币,也称为合并货币 。 合并货币 方法完全消除了外汇风险。 正如在纽约和加利福尼亚之间买入和卖出时没有人担心汇率变动一样,欧洲人也知道,在德国、法国和其他采用欧元的欧洲国家,欧元的价值将相同。

但是,合并的货币也会带来问题。 与硬挂钩一样,合并的货币意味着一个国家已经完全放弃了国内货币政策,而是将其利率政策交给了他人。 当厄瓜多尔使用美元作为其货币时,它对美联储是提高还是降低利率没有发言权。 决定欧元货币政策的欧洲中央银行有来自所有欧元国家的代表。 但是,从(比如)葡萄牙的角度来看,有时欧洲央行关于货币政策的决定与葡萄牙央行本应做出的决定不符。

这四种不同的汇率政策之间的界限可以相互融合。 例如,政府几乎从不采取行动干预汇率市场的软挂钩汇率政策看起来很像浮动汇率。 相反,政府经常进行干预以使汇率保持在特定水平附近的软挂钩政策看起来很像硬挂钩。 实际上,与另一个国家合并货币的决定就是决定与这些国家实行永久固定汇率,这就像一个非常严格的汇率挂钩。 表1总结了汇率政策选择的范围及其优缺点。

情况 浮动汇率 软钉 硬钉 合并货币

汇率的短期波动很大?

短期内通常很多

短期内可能较少,但随着时间的推移仍然会有很大的变化

无,除非固定利率发生变化

无

汇率的长期波动很大?

经常会发生

经常会发生

除非硬挂钩发生变化,否则不可能发生,在这种情况下,可能会出现大幅波动

不可能发生

中央银行有权执行反周期货币政策?

灵活的汇率使货币政策更加强大

尽管汇率政策与反周期政策之间可能会出现冲突,但还是有一些力量

很少;中央银行必须保持汇率不变

没有;国家没有自己的货币

持有外汇储备的成本?

不需要持有储备金

持有适度的储备,这些储备会随着时间的推移而增加和下降

持有大量储备

无需持有储备

有被汇率困扰的风险,这种汇率会导致严重的贸易失衡和大量的金融资本流入或流出?

经常调整

在中期(如果不是短期)进行调整

随着时间的推移,可能会陷入困境,远高于或低于市场水平

无法调整

表 1:汇率政策的权衡

如果全世界都有一个货币和一个中央银行,全球宏观经济就会更容易。 不同货币之间的汇率使情况变得复杂。 如果汇率完全由金融市场设定,那么随着短期投资组合投资者试图预测明天的消息,汇率会大幅波动。 如果政府试图通过软挂钩或硬挂钩来干预汇率市场,它至少会放弃使用货币政策来关注国内通货膨胀和衰退的部分权力,并有可能导致外汇市场出现更大的波动。

对于哪种汇率政策最好,经济学家没有达成共识:浮动货币、软挂钩、硬挂钩货币或合并货币。 选择既取决于一个国家的中央银行能否很好地实施特定的汇率政策,也取决于一个国家的企业和银行能否适应不同的汇率政策。 在实现增长、低通货膨胀、低失业率和可持续贸易平衡这四个主要经济目标方面做得相当不错的

注意:美元走强对美国经济有好处吗?

美元的外汇价值是一种价格,较高的价格是好是坏取决于你的立场:卖方从更高的价格中受益,买家受到伤害。 美元走强有利于美国的进口(以及为美国进口商工作的人)和美国的海外投资。 这对前往其他国家的美国游客也有好处,因为他们的美元走得更远。 但是,美元走强不利于美国的出口(以及在美国出口行业工作的人);不利于在美国的外国投资(例如,导致美国利率上升);对外国游客(以及美国的酒店、餐馆和其他旅游业)不利。 简而言之,美元是好还是坏是一个比你想象的要复杂的问题。 经济答案是 “视情况而定”。

关键概念和摘要

在浮动汇率政策中,一个国家的汇率由外汇市场决定。 在软挂钩汇率政策中,一个国家的汇率通常由外汇市场决定,但政府有时会进行干预以加强或削弱汇率。 在硬挂钩汇率政策中,政府选择汇率。 中央银行可以通过两种方式干预交易市场。 它可以提高或降低利率,使货币走强或走弱。 或者它可以直接在外汇市场上买入或卖出其货币。 所有汇率政策都面临权衡取舍。 硬挂钩汇率政策将减少汇率波动,但意味着一个国家必须将货币政策的重点放在汇率上,而不是对抗衰退或控制通货膨胀上。 当一个国家将其货币与另一个国家合并时,它会完全放弃面向国家的货币政策。

随着汇率市场试图预测政府将在何时以及如何进行干预,软挂钩汇率可能会造成额外的波动。 灵活的汇率政策允许货币政策将重点放在通货膨胀和失业上,允许汇率随通货膨胀和回报率而变化,但也增加了汇率有时可能出现大幅突然波动的风险。 汇率政策的范围包括:(a) 浮动汇率,(b) 固定汇率,软汇率或硬汇率,以及 (c) 合并货币。 货币政策可以侧重于各种目标:(a)通货膨胀;(b)通货膨胀或失业,取决于哪个是最危险的障碍;(c)基于规则的长期政策,旨在保持货币供应的稳定和可预测。

参考文献

弗里德曼,米尔顿。 资本主义与自由 。 芝加哥:芝加哥大学出版社,1962 年。

词汇表

浮动汇率

一个国家允许在汇率市场上确定其货币的价值

硬钉

一种汇率政策,其中中央银行为汇率设定固定且不变的价值

国际资本流动

金融资本跨越国界流动,无论是证券投资还是直接投资

合并货币

当一个国家选择使用另一个国家的货币时

软钉

一种汇率政策,在这种政策中,政府通常允许市场设定汇率,但在某些情况下,特别是如果汇率似乎朝着一个方向迅速移动,中央银行会进行干预

托宾税

参见国际资本流动