2013年,美国家庭、机构和国内企业节省了近1.9万亿美元。 这些积蓄去了哪里?它用来做什么? 部分储蓄最终流入了银行,银行反过来又将钱借给了想借钱的个人或企业。 有些人投资于私营公司或借给政府机构,这些机构想借钱筹集资金,用于修建道路或公共交通等用途。 一些公司将储蓄再投资于自己的企业。

在本节中,我们将确定需求和供应模型如何将希望提供金融资本(即储蓄)的人与需要金融资本(即借款)的人联系起来。 那些存钱(或进行金融投资,这是同样的事情)的人,无论是个人还是企业,都处于金融市场的供应端。 那些借钱的人是金融市场的需求方。 有关银行账户、股票和债券等不同类型的金融投资的更详细说明,请参阅金融市场章节。

谁在金融市场上需求,谁供应?

在任何市场中,价格是供应商收到的和需求者支付的价格。 在金融市场中,通过储蓄提供金融资本的人期望获得回报率,而那些通过获得资金来要求金融资本的人则期望支付一定回报率。 这种回报率可以有多种形式,具体取决于投资的类型。

回报率的最简单例子是利率。 例如,当您向银行的储蓄账户提供资金时,您的存款将获得利息。 支付给您的利息占存款的百分比是利率。 同样,如果您要求贷款来购买汽车或计算机,则需要为借款支付利息。

让我们考虑一下用信用卡借钱的市场。 2014年,将近2亿美国人是持卡人。 信用卡允许您向信用卡的发卡机构借钱,并偿还借入的金额和利息,尽管大多数信用卡允许您在一段时间内无需支付利息即可偿还贷款。 典型的信用卡年利率从12%到18%不等。 2014年,美国人有大约7,930亿美元的未偿信用卡债务。 在拥有信用卡的美国家庭中,大约有一半表示他们几乎总是按时支付全额余额,但有四分之一的拥有信用卡的美国家庭表示,他们 “几乎没有” 全额还清信用卡。 实际上,在2014年,有56%的消费者在过去12个月中有未付余额。 假设,信用卡借款的年利率平均为每年15%。 因此,美国人每年为其信用卡支付数百亿美元的利息,外加信用卡的基本费用或逾期付款的费用。

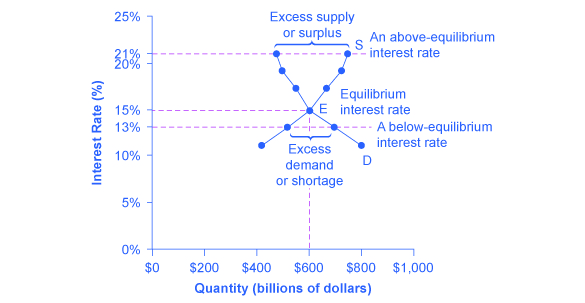

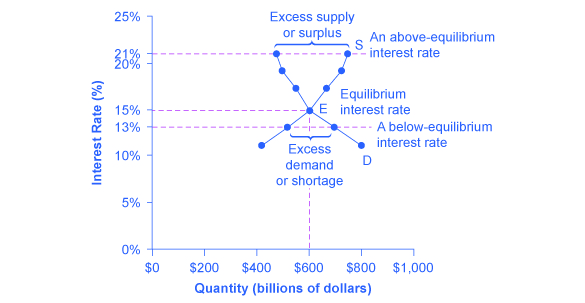

图 1 说明了金融市场对信用卡的需求和供应。 金融市场的横轴显示了该市场中借入或借入的货币数量。 垂直轴或价格轴显示回报率,就信用卡借款而言,回报率可以用利率来衡量。 表1显示了消费者在不同利率下所需的金融资本数量以及信用卡公司(通常是银行)愿意提供的数量。

用信用卡借钱的需求和供应

图1:在这个信用卡借贷市场中,借入金融资本的需求曲线(D)与以均衡欧元借出金融资本的供应曲线(S)相交。 在均衡情况下,利率(该市场中的 “价格”)为15%,贷款和借入的金融资本数量为6000亿美元。 均衡价格是指需求量和供应量相等的地方。 如果利率高于均衡(21%),金融资本供应量将增加到7,500亿美元,但需求量将减少到4,800亿美元。 在低于均衡的利率(约13%)下,所需的金融资本数量将增加到7000亿美元,但提供的金融资本数量将减少到5100亿美元。

图1:在这个信用卡借贷市场中,借入金融资本的需求曲线(D)与以均衡欧元借出金融资本的供应曲线(S)相交。 在均衡情况下,利率(该市场中的 “价格”)为15%,贷款和借入的金融资本数量为6000亿美元。 均衡价格是指需求量和供应量相等的地方。 如果利率高于均衡(21%),金融资本供应量将增加到7,500亿美元,但需求量将减少到4,800亿美元。 在低于均衡的利率(约13%)下,所需的金融资本数量将增加到7000亿美元,但提供的金融资本数量将减少到5100亿美元。

| 利率 (%) |

所需金融资本(借款)数量(十亿美元) |

金融资本供应量(贷款)(十亿美元) |

| 11 |

800 美元 |

420 美元 |

| 13 |

700 美元 |

510 美元 |

| 15 |

600 美元 |

600 美元 |

| 17 |

550 美元 |

660 美元 |

| 19 |

500 美元 |

720 美元 |

| 21 |

480 美元 |

750 美元 |

表 1:使用信用卡借钱的需求和供应

需求和供应定律继续适用于金融市场。 根据需求定律,更高的回报率(即更高的价格)将减少需求量。 随着利率的上升,消费者将减少借款数量。 根据供应规律,较高的价格会增加供应量。 因此,随着信用卡借款利率的提高,越来越多的公司将渴望发行信用卡并鼓励客户使用信用卡。 相反,如果信用卡利率下降,信用卡市场提供的金融资本数量将减少,需求量将下降。

金融市场的均衡

在图1所示的信用卡金融市场中,供应曲线(S)和需求曲线(D)在均衡点(E)交叉。 均衡的利率为15%,其中所需资金的数量和供应的数量相等,均衡量为6000亿美元。

如果利率(记住,这是衡量金融市场的 “价格”)高于均衡水平,那么该市场将出现金融资本供应过剩或盈余。 例如,按21%的利率计算,提供的资金数量增加到7,500亿美元,而需求量减少到4,800亿美元。 在这种高于均衡的利率下,企业渴望向信用卡借款人提供贷款,但愿意借款的人或企业相对较少。 因此,一些信用卡公司将降低收取的利率(或其他费用)以吸引更多业务。 这种策略将把利率推向均衡水平。

如果利率低于均衡,则该市场就会出现需求过剩或资金短缺。 按13%的利率计算,信用卡借款人需求的资金数量增加到7000亿美元;但信用卡公司愿意提供的数量仅为5100亿美元。 在这种情况下,信用卡公司会意识到他们挤满了急切的借款人,并得出结论,他们有机会提高利率或费用。 利率将面临向均衡水平攀升的经济压力。

金融市场需求和供应的变化

那些提供金融资本的人面临着两个广泛的决定:储蓄多少,以及如何将储蓄分配给不同形式的金融投资。 我们将依次讨论其中的每一个。

金融市场的参与者必须决定何时更愿意消费商品:现在还是将来。 经济学家之所以称之为跨时决策,是因为它涉及跨时间的决策。 与从杂货店购买什么的决定不同,投资或储蓄的决定是在一段时间内做出的,有时是很长一段时间。

大多数工人之所以为退休储蓄,是因为他们目前的收入超过了他们的需求,而退休后情况恰恰相反。 因此,他们今天储蓄并供应金融市场。 如果他们的收入增加,他们就会储蓄更多。 如果他们未来的感知情况发生变化,他们就会改变储蓄金额。 比如,有证据表明,社会保障计划往往会减少工人储蓄的金融资本数量,该计划是工人为有资格在退休后获得政府支票而支付的计划。 如果这是真的,那么社会保障已经将金融资本的供应以任何利率向左移动。

相比之下,当今许多大学生在收入低(或根本没有)时需要钱来支付大学费用。 结果,他们今天从金融市场借钱和需求。 一旦他们毕业并就业,他们将偿还贷款。 个人借钱购买房屋或汽车。 企业寻求金融投资,以便有足够的资金建造工厂或投资五年、十年甚至更长时间都无法获得回报的研发项目。 因此,当消费者和企业更有信心将来能够偿还时,在任何给定利率下对金融资本的需求量都将向右移动。

例如,在20世纪90年代末的科技繁荣时期,许多企业变得非常有信心,相信对新技术的投资将获得很高的回报率,他们对金融资本的需求向右转移。 相反,在2008年和2009年的大萧条期间,他们对任何给定利率的金融资本的需求都向左转移。

到目前为止,我们一直在考虑总储蓄。 现在让我们考虑一下哪些因素会影响不同类型的金融投资的储蓄。 在决定不同形式的金融投资时,金融资本的提供者必须考虑回报率和所涉及的风险。 回报率是投资的积极属性,但风险是负面的。 如果投资A的风险增加,或者回报减少,那么储户将把资金转移到投资B,而投资A的金融资本供应曲线将向左移动,而投资B的资本供应曲线向右移动。

美国作为全球借款人

在全球经济中,每年有数万亿美元的金融投资跨越国界。 在2000年代初,来自国外的金融投资者每年对美国经济的投资比美国金融投资者在海外投资的数千亿美元多。 以下 Work It Out 探讨了近年来美国经济面临的宏观经济问题之一。

注:美国债务增长的影响

想象一下,由于担心美国公共债务的增长,美国经济被外国投资者视为不太理想的存款场所。 使用四步法分析供需变化如何影响均衡结果,美国公共债务的增加将如何影响美国金融市场的均衡价格和资本数量?

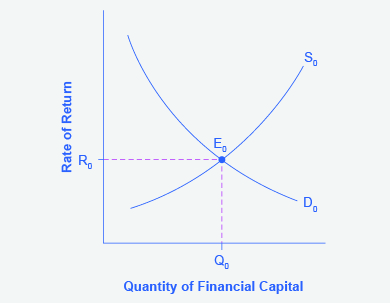

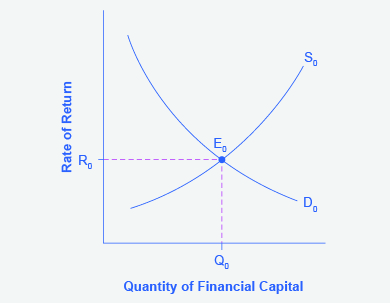

第 1 步。 绘制一张显示金融资本需求和供应的图表,代表外国投资者向美国经济注入资金的原始情景。 图 2 显示了需求曲线 D 和供应曲线 S,其中资本供应包括来自外国投资者的资金。 最初的均衡 E 0 以利率 R 0 和金融投资数量 Q 0 出现。

在美国债务不确定性之前,美国是全球借款人

图2:该图显示了在美国公共债务的不确定性增加之前,外国部门对来自美国金融市场的金融资本的需求和向美国金融市场提供的金融资本。 原始平衡 (E 0) 以均衡回报率 (R 0) 出现,平衡量在 Q 0 处出现。

图2:该图显示了在美国公共债务的不确定性增加之前,外国部门对来自美国金融市场的金融资本的需求和向美国金融市场提供的金融资本。 原始平衡 (E 0) 以均衡回报率 (R 0) 出现,平衡量在 Q 0 处出现。

第 2 步。 对美国经济作为投资场所的信心减弱会影响金融资本的需求或供应吗? 是的,它会影响供应。 许多外国投资者希望将资金存放在风险低、回报稳定的安全金融工具中。 随着美国债务的增加,还本付息将增加——也就是说,更多的流动收入将用于支付过去债务的利率。 美国债务的增加还意味着企业可能必须支付更高的利率才能借钱,因为企业现在正在与政府竞争财政资源。

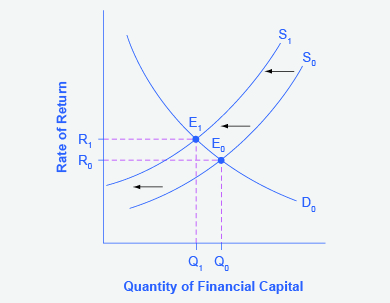

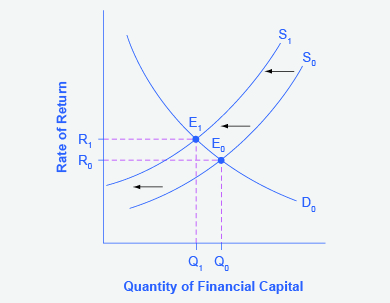

第 3 步。 供应会增加还是减少? 当外国投资者将资金投资于美国经济的热情减弱时,金融资本的供应就会向左移动。 图 3 显示了供应曲线从 S 0 到 S 1 的偏移。

在美国债务不确定性之前和之后,美国作为全球借款人

图3:该图显示了在美国公共债务的不确定性增加之前和之后,外国部门对金融资本的需求和向美国金融市场提供的金融资本。 原始平衡 (E 0) 以均衡回报率 (R 0) 出现,平衡量在 Q 0 处出现。

图3:该图显示了在美国公共债务的不确定性增加之前和之后,外国部门对金融资本的需求和向美国金融市场提供的金融资本。 原始平衡 (E 0) 以均衡回报率 (R 0) 出现,平衡量在 Q 0 处出现。

第 4 步。 因此,外国投资者热情的减弱导致了新的均衡,即E 1,这种均衡以较高的利率R 1 和较少的金融投资量(第一季度)出现。

经济经历了大量的外国资本流入。 根据美国经济分析局的数据,截至2014年第三季度,美国投资者已经积累了24.6万亿美元的外国资产,但外国投资者共拥有30.8万亿美元的美国资产。 如果外国投资者将资金从美国经济中提取出来并在世界其他地方投资,结果可能是在美国的金融投资量大幅减少,只能以更高的利率获得。 外国金融投资流入的减少可能会给美国消费者和有兴趣借贷的公司带来困难。

在现代发达经济体中,金融资本往往通过一个银行账户与另一个银行账户之间的电子转账无形地流动。 然而,可以用与商品或劳动力市场相同的需求和供应工具来分析这些资金流。

金融市场的价格上限:高利贷法

正如我们之前指出的那样,大约有2亿美国人拥有信用卡,他们每年的利息支付和费用总额为数百亿美元。 难怪有时会出现政治压力,要求对信用卡公司收取的利率或费用设定限制。 发行信用卡的公司,包括银行、石油公司、电话公司和零售商店,回应说,更高的利率对于弥补那些用信用卡借钱但没有按时或根本没有还款的人所造成的损失是必要的。 这些公司还指出,如果持卡人按时支付账单,他们可以避免支付利息。

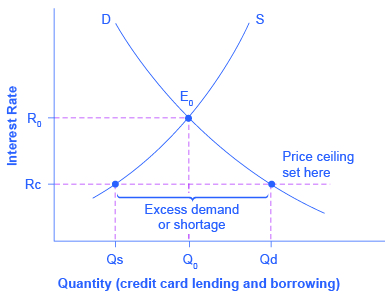

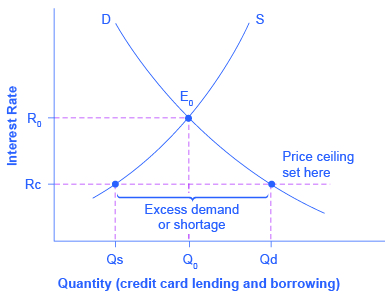

以信用卡市场为例,如图 4 所示。 在这个金融市场中,垂直轴显示利率(即金融市场的价格)。 信用卡市场的需求者是家庭和企业;供应商是发行信用卡的公司。 这个数字不使用具体数字(无论如何都是假设的),而是侧重于潜在的经济关系。 想象一下,一项法律规定了价格上限,将信用卡收取的利率定为Rc,该利率低于市场上本应普遍存在的利率R 0。 价格上限由图 4 中的水平虚线显示。 需求和供应模型预测,在较低的价格上限利率下,信用卡债务的需求量将从最初的第 0 季度增加到第二季度;但是,信用卡债务的供应量将从最初的第 0 季度减少到第四季度。 达到价格上限(Rc),需求量将超过供应数量。 因此,许多想要拥有信用卡并愿意支付现行利率的人会发现公司不愿意向他们发放信用卡。 结果将是信贷短缺。

信用卡利率:另一个价格上限示例

图 4:需求 D 和供应 S 的原始交点发生在均衡 E 0 处。 但是,价格上限设定为利率Rc,低于均衡利率R 0,因此利率无法向上调整至均衡。 在价格上限时,需求量Qd超过了供应数量Qs。 存在需求过剩,也称为短缺。

图 4:需求 D 和供应 S 的原始交点发生在均衡 E 0 处。 但是,价格上限设定为利率Rc,低于均衡利率R 0,因此利率无法向上调整至均衡。 在价格上限时,需求量Qd超过了供应数量Qs。 存在需求过剩,也称为短缺。

许多州确实有高利贷法,对贷款人可以收取的利率设定了上限。 但是,在许多情况下,这些上限远高于市场利率。 例如,如果不允许利率每年升至30%以上,则根据市场力量,利率仍然可以波动到该水平以下。 设定在相对较高的水平上的价格上限不具约束力,除非均衡价格飙升到足以超过价格上限,否则它不会产生任何实际效果。

关键概念和摘要

在金融市场的需求和供应分析中,“价格” 是收益率或获得的利率。 数量由提供金融资本的人流向需要金融资本的人的资金来衡量。

有两个因素可以将金融资本的供应转移到某种投资上:人们是否想改变现有的消费水平,以及一项投资的风险或回报相对于其他投资是否发生了变化。 可能改变资本需求的因素包括商业信心和消费者对未来的信心,因为目前收到的金融投资通常会在将来偿还。

参考文献

Creditcards.com。2013。www.creditcards.com/credit-ca... stics-1276.php

词汇表

- 利率

- 金融市场上借款的 “价格”;投资的回报率

- 高利贷法

- 对贷款人可以收取的利率设定上限的法律