14.3: إطار تنظيم الأوراق المالية

- Page ID

- 190970

قانون بورصة الأوراق المالية لعام 1934

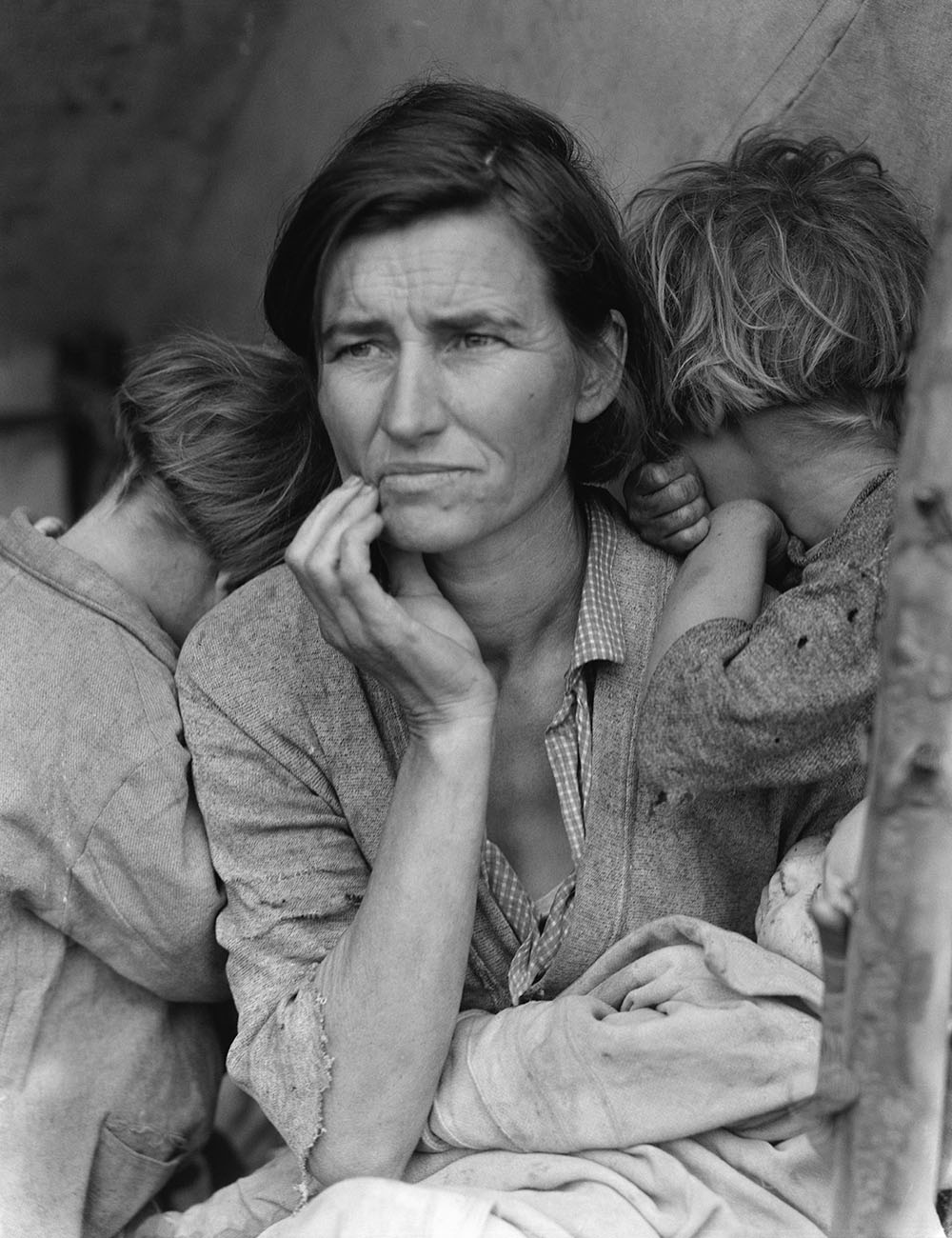

في عام 1929، تحطمت سوق الأوراق المالية في الولايات المتحدة وفقدت\(\$25\) مليار دولار، وهو ما سيكون حوالي\(\$319\) مليار اليوم. كان انهيار سوق الأسهم عام 1929 أحد أسباب الكساد الأمريكي الكبير في الثلاثينيات، والذي تسبب في فشل ما يقرب من نصف البنوك الأمريكية وخلق معدلات بطالة تقارب\(25\) المائة بحلول عام 1933. خلقت هذه الظروف الاقتصادية القاسية الحاجة إلى خطوط الخبز، بالمعنى الحرفي للكلمة، للأشخاص الجائعين الذين انتظروا في طوابير المنظمات الخيرية والحكومية للحصول على أرغفة الخبز، ومدن الأكواخ، أو المناطق التي تعيش فيها العائلات التي فقدت منازلها في خيام مغلقة في ضواحي المدن. لم يتمكن المزارعون حتى من حصاد محاصيلهم.

في خضم هذه الاضطرابات الاجتماعية والاقتصادية، أقر الكونجرس قانون بورصة الأوراق المالية لعام 1934. أقر قانون بورصة الأوراق المالية لعام 1934، الذي وقعه الرئيس فرانكلين دي روزفلت، بأن انهيار سوق الأسهم في عام 1929 كان بسبب المضاربة الجامحة والتقلبات الكبيرة والمفاجئة والتلاعب بالأوراق المالية. وصف مقال في مجلة California Law Review لعام 1934 حالة السوق في ذلك الوقت من خلال الكتابة، «كانت الأسعار المصطنعة للأوراق المالية هي القاعدة وليس الاستثناء... وكانت النتيجة قوة اقتصادية هائلة، مع كل ما ينطوي عليه ذلك في الديمقراطية، في يد الرجال الذين معاييرهم الأخلاقية كانت إلى حد كبير تخص أفراد العصابات».

أراد روزفلت سن تشريع لمحاولة منع هذه المضاربة الجامحة في الأوراق المالية من الحدوث مرة أخرى واستعادة ثقة الجمهور. واعترف بأن انهيار سوق الأسهم لن يدمر الثروة في أسواق الأوراق المالية فحسب، بل كان له أيضًا دور أساسي في الأمن المالي للأمة ككل. لم يكن تمرير قانون تبادل الأوراق المالية لعام 1934 مجرد رد فعل على انهيار السوق، ولكنه مثل أيضًا تحولًا واسعًا في النماذج الاجتماعية والاقتصادية والأطر القانونية للولايات المتحدة. في السابق، كانت الولايات المتحدة تتبع إلى حد كبير سياسة اقتصادية خالية من التدخل. تصف سياسة «لايز فير»، كما روجها الاقتصادي الاسكتلندي آدم سميث والفيلسوف البريطاني هربرت سبنسر، فلسفة اقتصادية مفادها أن الأسواق تعمل بشكل أفضل عندما تُترك لأجهزتها الخاصة، أي بدون تدخل أو لوائح حكومية أو بحد أدنى. كان رفض سياسة عدم التدخل جزءًا من تحول اجتماعي أكبر عارض ساعات العمل الطويلة وظروف العمل غير الآمنة وعمالة الأطفال التي أصبحت شائعة نتيجة للثورة الصناعية.

لجنة الأوراق المالية والبورصات

أنشأ القسم 4 من قانون بورصة الأوراق المالية لعام 1934 لجنة الأوراق المالية والبورصات (SEC) لفرض مهمتها المستمرة. SEC هي وكالة مستقلة للحكومة الفيدرالية للولايات المتحدة. ينظم قوانين ولوائح الأوراق المالية. كان أول رئيس للجنة الأوراق المالية والبورصات هو جوزيف بي كينيدي، والد الرئيس جون إف كينيدي. يقود لجنة الأوراق المالية والبورصات خمسة مفوضين معينين من قبل الرئيس وتتكون من خمسة أقسام: قسم تمويل الشركات، وقسم إدارة الاستثمار، وقسم التجارة والأسواق، وقسم الإنفاذ، وقسم التحليل الاقتصادي والمخاطر.

كما تشرف لجنة الأوراق المالية والبورصات (SEC) على منظمات التنظيم الذاتي (SROs)، أو المنظمات الخاصة التي تضع معايير الصناعة وتطبقها. يُسمح لهذه المنظمات بـ «الشرطة» بنفسها، ولكنها تخضع للامتثال للوائح SEC. العديد من بورصات الأوراق المالية المعروفة مثل بورصة نيويورك (NYSE)، ونظام التسعير الآلي للرابطة الوطنية لتجار الأوراق المالية (NASDAQ)، ومجلس شيكاغو للخيارات هي SROs. وفقًا للقسم 12 (ز)، يجب على الشركات التي يتجاوز إجمالي أصولها\(\$10\) المليون والتي\(500\) لديها أو أكثر من مالكي أي فئة من الأوراق المالية التسجيل لدى SEC ما لم تستوف متطلبات الإعفاء.

تضع لجنة الأوراق المالية والبورصات قوانين جديدة استجابة للتقنيات الناشئة. على سبيل المثال، تمت إضافة الباب الثالث من قانون Jumpstart Our Business Startups (JOBS) لعام 2012، وفيه يسمح القسم 4 (أ) (6) بالتمويل الجماعي، أو جمع مبالغ صغيرة من المال من العديد من الأشخاص لتمويل مشروع أو مشروع، عادة عبر الإنترنت. تُعفى معاملات التمويل الجماعي من التسجيل طالما أن المبلغ الذي تم جمعه لا يتجاوز\(\$1,070,000\)\(12\) في فترة شهر.

الأسواق الثانوية

يحكم قانون بورصة الأوراق المالية لعام 1934 الأسواق الثانوية، أو ما يشار إليه عادةً باسم «سوق الأوراق المالية». على عكس السوق الأولية، التي تنطوي على البيع الأولي للأوراق المالية، مثل من خلال الطرح العام الأولي (IPO)، تشمل الأسواق الثانوية المشترين والبائعين اللاحقين للأوراق المالية. أحد الاختلافات الرئيسية هو أن أسعار السوق الأولية يتم تحديدها مسبقًا، بينما تخضع أسعار السوق الثانوية لتقييمات السوق المتغيرة باستمرار، وفقًا لما يحدده العرض والطلب وتوقعات المستثمرين. على سبيل المثال، عندما بدأ Facebook الاكتتاب العام الأولي في مايو 2012، كان سعر\(\$38\) السهم، وأدت المشكلات الفنية في NASDAQ إلى تعقيد عملية الطرح. بعد الاكتتاب العام، تم تداول السهم بشكل جانبي، مما يعني أنه ظل ضمن نطاق لا يشير إلى حركة صعودية أو هبوطية قوية. ومع ذلك، استمر Facebook في التداول بقيم تزيد عن أربعة أضعاف تقييم الاكتتاب الأولي، بسبب معتقدات المستثمرين وتوقعاتهم. لا ترتفع قيمة جميع الأسهم بعد الاكتتاب العام؛ يتذبذب بعضها بين الارتفاعات والانخفاضات ويحبط المستثمرين بسبب تقلبات التقييم غير المستقرة.

متطلبات إعداد التقارير

أنشأ قانون بورصة الأوراق المالية لعام 1934 العديد من متطلبات إعداد التقارير للشركات العامة. كان الغرض من هذه المتطلبات هو الشفافية، أي إبقاء الجمهور محدثًا ومطلعًا على التغييرات التي قد تؤثر على أسعار الأوراق المالية. يجب على الشركات العامة التي لديها أوراق مالية مسجلة بموجب القسم 12 أو الخاضعة للقسم 15 (د) تقديم تقارير إلى لجنة الأوراق المالية والبورصات. الجزء 12 يتطلب تسجيل بعض الأوراق المالية ويحدد الإجراءات اللازمة للقيام بذلك. تتضمن المعلومات المطلوبة بموجب القسم 12 طبيعة الأعمال التجارية وهيكلها المالي وفئات الأوراق المالية المختلفة وأسماء المسؤولين والمديرين إلى جانب رواتبهم وترتيبات المكافآت والبيانات المالية. يتطلب القسم 15 من الوسطاء والتجار التسجيل في SEC. يعتبر الأفراد الذين يشترون ويبيعون الأوراق المالية متداولين، وبالتالي لا يخضعون للإيداع بموجب القسم 15. يتطلب القسم 15 (د) من الشركات المسجلة تقديم تقارير دورية، مثل النموذج السنوي 10-K والنموذج الفصلي 10-Q. سيتم شرح هذه التقارير بالتفصيل في القسم التالي من هذا الفصل. تتيح لجنة SEC هذه التقارير لجميع المستثمرين من خلال موقع EDGAR الإلكتروني لمساعدتهم على اتخاذ قرارات استثمارية مستنيرة.

متطلبات التسجيل

يتطلب قانون الأوراق المالية لعام 1933 من الشركات التي تبدأ عروض الأوراق المالية والبورصات التسجيل في لجنة الأوراق المالية والبورصات، ما لم تستوف معايير الإعفاء. استند القسم 5 من قانون بورصة الأوراق المالية لعام 1934 إلى هذا الأساس وجعل من غير القانوني التعامل في البورصات غير المسجلة ووسع نطاق هذه اللائحة على وجه التحديد ليشمل استخدام البريد والتجارة بين الولايات. ينص 15 قانون الولايات المتحدة § 78f على أن البورصات يجب ألا تسجل فقط لدى لجنة الأوراق المالية والبورصات، ولكن أيضًا يجب أن تكون لديها أيضًا قواعد «تمنع الأفعال والممارسات الاحتيالية والتلاعبية، ولتعزيز مبادئ التجارة العادلة والمنصفة، وتعزيز التعاون والتنسيق مع الأشخاص المشاركين في تنظيم وتخليص وتسوية ومعالجة المعلومات المتعلقة بالمعاملات في الأوراق المالية وتسهيلها، لإزالة العوائق وإتقان آلية السوق الحرة والمفتوحة ونظام السوق الوطني، وبشكل عام، لحماية المستثمرين والمصلحة العامة...»

قوانين السماء الزرقاء

عندما تتم مناقشة قانون تبادل الأوراق المالية، غالبًا ما يتم ذكر قوانين السماء الزرقاء. في عام 1911، أصبح مفوض بنك كانساس جيه إن دولي قلقًا بشأن ما أطلق عليه «الاحتيال»، حيث خسر المستثمرون في ذلك الوقت أموالهم من خلال الاستثمار في «المناجم المزيفة» أو «مزرعة أمريكا الوسطى التي كانت عبارة عن تسعة أجزاء من الخيال». لذلك، ضغط من أجل أول قانون «شامل» للأوراق المالية في الولايات المتحدة لأنه، كما صاغه، لم تكن هذه الاستثمارات مدعومة بأي شيء باستثناء السماء الزرقاء في كانساس. لذا، فإن قوانين الأوراق المالية على مستوى الدولة التي تهدف إلى مكافحة الاحتيال تسمى قوانين السماء الزرقاء. لا تتمتع لجنة الأوراق المالية والبورصات بسلطة قضائية على الأنشطة داخل الولايات ولا تفرض قوانين السماء الزرقاء.